Аналіз ринку зернових та продуктів переробки в Україні. 2022 рік

| Дата підготовки: | Грудень 2022 року |

| Кількість сторінок: | 41, Arial, 1 інтервал, 10 кегль |

| Графіків і діаграм: | 14 |

| Таблиць: | 17 |

| Спосіб оплати: | передоплата |

| Спосіб отримання: | електронною поштою або кур'єром в електронному або в друкованому вигляді |

| Мова звіту: | українська, російська, англійська |

- Ви можете замовити актуалізацію або адаптацію даного звіту під ваші цілі і завдання, а також придбати частину звіту (не менш 50%) по більш доступній ціні

- Не знайшли дослідження вашого ринку? Зв'яжіться з нашими консультантами – перейти в контакти

- Так само ви можете замовити бізнес-план для вашої бізнес-ідеї

Анотація до аналізу ринку:

Компанією Pro-Consulting проведено аналіз ринку зернових та продуктів їх переробки у 2016-2022 рр.

Зернопереробна промисловість України – одна з найбільших галузей агропромислового комплексу, що здатна повністю задовольнити потреби населення у хлібопродуктах високої якості, а також експортувати свою продукцію за межі України. Зернопереробна промисловість України забезпечує населення борошном і крупами, а її відходи використовуються для виробництва комбікормів.

Довоєнні тенденції

• Залежність від експорту

• Скорочення виробництва та експорту борошна

Тенденції в умовах війни

• Відсутність кореляції внутрішніх і світових цін

• Ціни на пшеницю на внутрішньому ринку нижчі за її собівартість

• Суттєвої різниці у собівартості пшениці в розрізі регіонів не виявлено

• Пошук нових шляхів експортного збуту

В аналізований період помітною є тенденція до скорочення обсягів виробництва борошна. Частково це пов’язано із відповідними змінами у роботі потужностей великих підприємств. Натомість дрібні переробники потроху розвиваються, забезпечуючи локальні потреби в регіонах розташування. Розвитку сприяє те, що вони знаходяться поблизу джерел сировини та ринків прямого збуту. В умовах війни попит на борошно зріс, що простимулювало вітчизняну галузь переробки. Підприємства на неокупованих територіях працюють на 100%+ своєї потужності.

Виробництво круп в Україні є відносно стабільним і коливається в межах 250-290 тис. т. При достатньому забезпеченні сировиною коливання виробництва зернових залежать від динаміки попиту. Хоча внутрішнє споживання залишалося стабільним із незначними негативними коливаннями, двигуном змін виступав експортний попит.

Після тривалого періоду відносної стабільності у 2020-2022 роках виробництво комбікормів великими та середніми підприємствами скоротилося. Тенденція до зниження почалася ще до початку війни, що пов'язано із закриттям ряду птахівничих і свинарських підприємств, а також зберігається тенденція до скорочення поголів'я великої рогатої худоби.

Сегментація ринку зернових та продуктів переробки

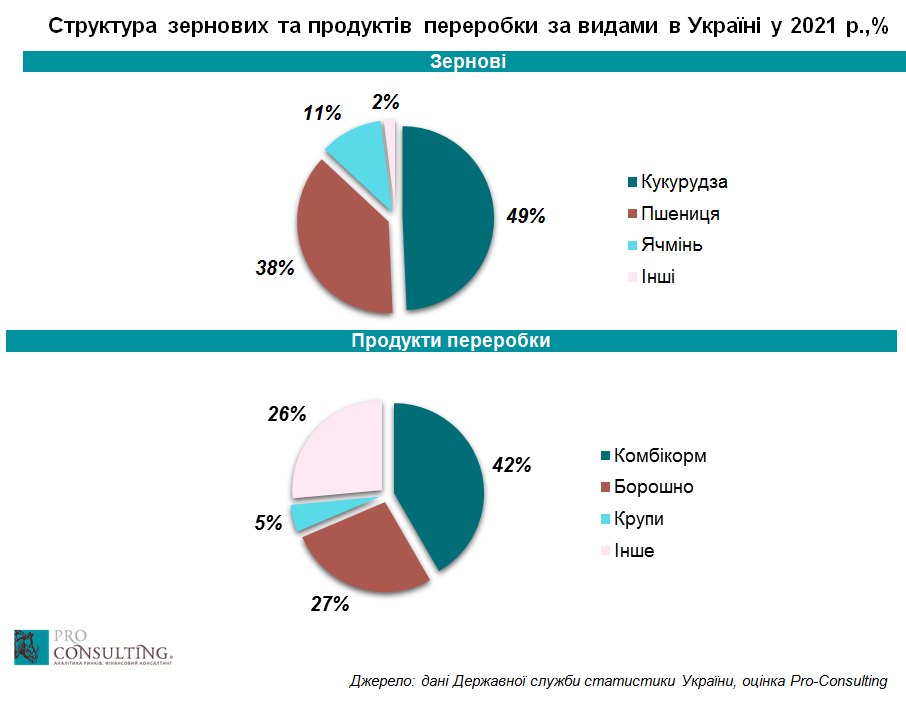

Найбільш розповсюдженими зерновими культурами в Україні традиційно є кукурудза та пшениця. Що стосується переробки, то тут видова структура поступово змінюється: ще у 2016 році основна частина зерна перемелювалась на борошно, а із 2019 року обсяги виготовлення комбікормів поступово почали перевищувати обсяги борошномельного виробництва.

До початку війни основними проблемами ринку були наявність тіньового сектору серед малих підприємств та індивідуальних фермерів та потреба оптимізації процесів вирощування через посередні показники врожайності. Україна відстає від країн ЄС за показниками урожайності практично усіх основних сільськогосподарських культур. Зменшення родючості ґрунту спостерігалось по всій території України, найбільше – в Харківській, Сумській, Донецькій, Луганській, Чернігівській, Кіровоградській та Миколаївській областях.

В умовах повномасштабного вторгнення росії в Україну до них додались наступні складнощі:

• Розташування постачальників/покупців у зоні активних бойових дій;

• Втрата виробничих потужностей та обладнання через бойові дії/ракетні удари/окупацію;

• Проблеми із транспортом (відвантаження до місця зберігання/доставка до кордону);

• Проблеми зі зберіганням (часткова/повна втрата елеваторів);

• Технічні збої в системі платежів, затримки з оплатою;

• Законодавчі обмеження;

• Зниження попиту (постійні клієнти відмовлялися від покупки);

• Проблеми з кадрами (евакуація, мобілізація та ін.);

• Зниження купівельної активності населення;

• Збої в роботі енергетичної системи (перепади напруги в електромережі, відключення електроенергії, відсутність водо- та газопостачання);

• Проблеми зі зв'язком.

На експорт традиційно йде близько 40-60% вирощеного в Україні зерна. 99% зовнішніх поставок пшениці, ячменя та кукурудзи експортувалось шляхом застосування морського транспорту. В умовах війни до прийняття зернової угоди експорт аграрної продукції переорієнтовується на потужності залізниці. Затримки поставок через завантаженість залізниці значно знижували конкурентоспроможність українського зерна, експорт скоротився у 10-20 разів. Із прийняттям зернової угоди морські перевезення зернових відновились в межах портів «Одесса», «Чорноморськ» та «Південний».

Відновлення нормального функціонування ринку можливе лише після повного розблокування морських портів України. У цьому випадку глобальний дефіцит усіх видів зернових культур, зокрема кормових, підтримуватиме попит і ціни.

У 2022 році виробництво зерна суттєво скоротилося, але через значне скорочення експорту це не мало відчутного впливу на ринок переробки. Проте підприємства можуть почати відчувати дефіцит сировини у другому півріччі 2023 року через різке зменшення посівів пшениці та інших зернових. Водночас наявність запасів минулого врожаю та звуження експортної логістики пом’якшать дефіцит у 2023 році. У разі тривалих військових дій – при реалізації песимістичного прогнозу - повне скорочення поставок сировини може відбутися пізніше 2024 року.

Детальний зміст:

1. Загальна характеристика досліджуваних ринків

1.1. Опис ринку, виокремлення ланцюгів створення доданої вартості та факторів впливу на ринок для оцінки ризику напрямків з урахуванням змін 2022 року

1.2. Аналіз тенденцій розвитку ринку (фактори впливу на ринок, проблеми та передумови розвитку)

1.3. Загальні показники ринку, розрахунок ємності ринку в 2016-2022* рр.

1.4. Сегментація і структурування ринків

2. Аналіз конкурентного середовища на ринку

2.1. Аналіз представленості операторів на ринку

2.2. Структурування операторів (за товарними сегментами, спеціалізацією, каналами збуту, регіонально); вплив військового стану на них

2.3. Аналіз основних проблем, з якими стикались оператори ринку до та після початку війни

2.4. Аналіз конкурентного середовища за методикою Портера

3. Зовнішня торгівля

3.1. Частка імпорту в сегменті переробки – аналіз можливостей для вітчизняних виробників

3.2. Аналіз експорту зернових та продуктів переробки з України

4. Аналіз асортименту та ціноутворення на ринку

4.1. Побудова асортиментних карт з аналізом кількості компаній, залучених у виробництві

4.2. Середні поточні ціни на продукцію за сегментами

4.3. Опис факторів, що впливають на формування ціни

5. Аналіз споживання на ринку

5.1. Обсяги споживання досліджуваних продуктів та продуктів переробки на душу населення

5.2. Фактори впливу на споживання

6. Вплив асоціацій, об’єднань, учасників ланцюгів збуту та експертів на розвиток ринку

7. Аналіз каналів збуту продукції та їх зміни в 2022 році

8. Висновки. Прогнози розвитку галузі

8.1. Висновки і прогнозні тенденції розвитку ринку

8.2. Побудова гіпотез розвитку ринку. Прогнозні показники розвитку ринку (базовий, оптимістичний та песимістичний сценарій)

9. Побудова структурних елементів аналізу

9.1. SWOT-аналіз ринкового спрямування

9.2 PESTLE-аналіз факторів впливу на ринок (з оцінкою рівня впливу фактору)

10. Побудова карти ринку (визначення всіх учасників ланцюгів доданої вартості; ступінь взаємозв’язку між ними, рівень ризиків тощо)

ДОДАТКИ

Перелік таблиць:

1. Середні ціни, собівартість та врожайність пшениці в розрізі регіонів, 2022 р.

2. Ємність ринку зернових в Україні, 2016-2022, в натуральному вираженні, млн т

3. Ємність ринку борошна в Україні, 2016-2022, в натуральному вираженні, млн т

4. Ємність ринку круп в Україні, 2016-2022, в натуральному вираженні, млн т

5. Ємність ринку комбікормів в Україні, 2016-2022, в натуральному вираженні, млн т

6. Основні оператори в сегменті переробки зернових

7. Оцінка конкурентного середовища на ринку за методикою М. Портера

8. Частка імпортної продукції в сегменті переробки за основними видами, в натуральному вираженні, млн т, %

9. Обсяги зовнішньої торгівлі пшеницею твердих сортів та борошном із неї, 2021 р.

10. Частка експорту в структурі ринку, в натуральному вираженні, 2016-2021 р.,%

11. Основні країни-імпортери зернових культур України

12. Основні країни-імпортери продуктів переробки зернових України

13. Асортимент продукції основних операторів ринку борошна та круп

14. Споживання хліба та інших виробів з борошна, кг на душу населення

15. Фактори впливу на споживання продуктів переробки зернових

16. Матриця SWOT-аналізу ринку зернових та продуктів переробки

17. Матриця PESTEL-аналізу факторів впливу на ринок зернових та продуктів переробки

Перелік графіків і діаграм:

1. Схема основних взаємозв’язків між суб’єктами на ринку зернових

(ланцюги створення доданої вартості)

2. Структура зернових та продуктів переробки за видами у 2021 р.,%

3. Види комбікормів за призначенням, %

4. Сегментація ринку зернових за джерелами сировини, %

5. Регіональна структура вирощування та переробки зернових, 2021 рік, в натуральному вираженні, %

6. Структура ринку зернових та продуктів переробки за розмірами компаній, 2021 рік, %

7. Результати опитування представників ММСП на ринку зернових щодо основних проблем, із якими зіткнулись оператори ринку із початку війни

8. Географія імпорту гречки в Україну, 2021 р.

9. Довоєнний ТОП-5 українських морських портів за обсягами перевалки зерна

10. Середньомісячні ціни на зернові та зернобобові культури (без ПДВ, дотацій, транспортних, експедиційних та накладних витрат), 2021 р., грн/т

11. Динаміка середньорічних цін на зернові та зернобобові культури (без ПДВ, дотацій, транспортних, експедиційних та накладних витрат), 2016-2021 рр., грн/т, %

12. Динаміка цін на пшеницю, ячмінь та кукурудзу, січень 2022 – листопад 2022 у порівнянні із аналогічним періодом 2021 року, грн/т

13. Динаміка цін на основні продукти переробки зернових, грудень 2020 – жовтень 2022 рр., грн/кг

14. Канали збуту продуктів переробки зернових