Анализ рынка зерновых и продуктов переработки в Украине. 2022 год

| Дата подготовки: | Декабрь 2022 года |

| Количество страниц: | 41, Arial, 1 интервал, 10 кегль |

| Графиков и диаграмм: | 14 |

| Таблиц: | 17 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Компания Pro-Consulting провела анализ рынка зерновых и продуктов их переработки в 2016-2022 гг.

Зерноперерабатывающая промышленность Украины – одна из крупнейших отраслей агропромышленного комплекса, способная полностью удовлетворить потребности населения в хлебопродуктах высокого качества, а также экспортировать свою продукцию за пределы Украины. Зерноперерабатывающая промышленность Украины обеспечивает население мукой и крупами, а ее отходы используются для производства комбикормов.

Довоенные тенденции

• Зависимость от экспорта

• Сокращение производства и экспорта муки

Тенденции в условиях войны

• Отсутствие корреляции внутренних и мировых цен

• Цены на пшеницу на внутреннем рынке ниже ее себестоимости

• Существенной разницы в себестоимости пшеницы в разрезе регионов не обнаружено

• Поиск новых путей экспортного сбыта

В рассматриваемый период заметна тенденция к сокращению объемов производства муки. Отчасти это связано с изменениями в работе мощностей крупных предприятий. Мелкие переработчики понемногу развиваются, обеспечивая локальные потребности в регионах расположения. Развитию способствует то, что они находятся вблизи источников сырья и прямого сбыта. В условиях войны спрос на муку вырос, что простимулировало отечественную отрасль переработки. Предприятия на неоккупированных территориях работают на 100% своей мощности.

Производство круп в Украине относительно стабильно и колеблется в пределах 250-290 тыс. т. При достаточном обеспечении сырьем колебания производства зерновых зависят от динамики спроса. Хотя внутреннее потребление оставалось стабильным с незначительными отрицательными колебаниями, двигателем перемен выступал экспортный спрос.

После продолжительного периода относительной стабильности в 2020-2022 годах производство комбикормов крупными и средними предприятиями сократилось. Тенденция к снижению началась еще до начала войны, что связано с закрытием ряда птицеводческих и свиноводческих предприятий, а также сохраняется тенденция к сокращению поголовья крупного рогатого скота.

Сегментация рынка зерновых и продуктов переработки

Наиболее распространенными зерновыми культурами в Украине традиционно кукуруза и пшеница. Что касается переработки, то здесь видовая структура постепенно меняется: еще в 2016 году основная часть зерна перемалывалась в муку, а с 2019 года объемы изготовления комбикормов постепенно начали превышать объемы мукомольного производства.

До начала войны основными проблемами рынка были наличие теневого сектора среди малых предприятий и индивидуальных фермеров и необходимость оптимизации процессов выращивания через показатели урожайности. Украина отстает от стран ЕС по показателям урожайности практически всех основных сельскохозяйственных культур. Уменьшение плодородия почвы наблюдалось по всей территории Украины, больше всего – в Харьковской, Сумской, Донецкой, Луганской, Черниговской, Кировоградской и Николаевской областях.

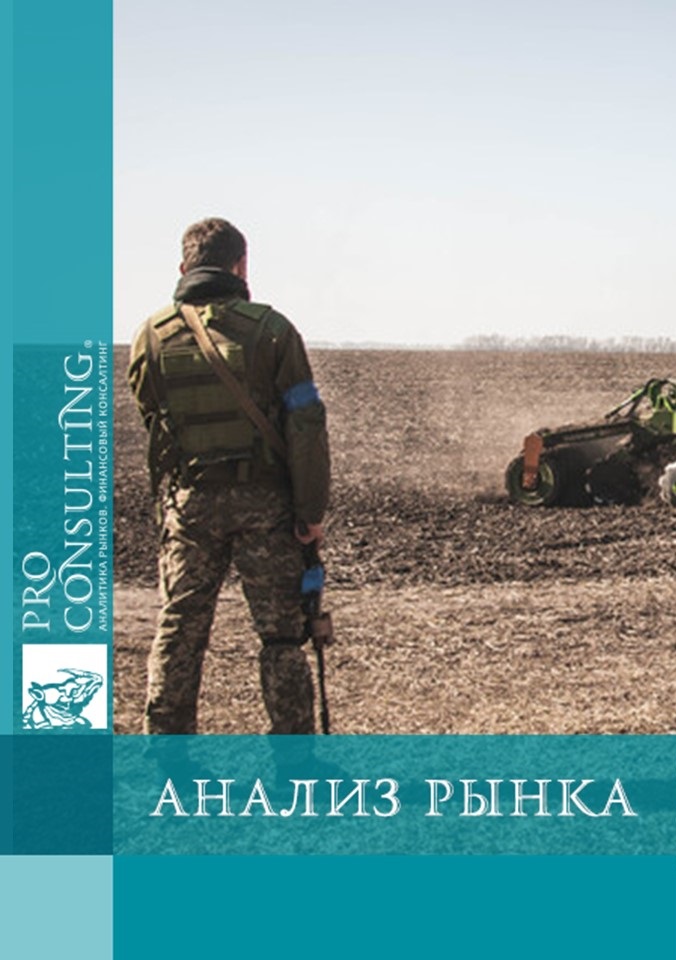

В условиях полномасштабного вторжения России в Украину к ним добавились следующие сложности:

• Расположение поставщиков/покупателей в зоне активных боевых действий;

• Потеря производственных мощностей и оборудования из-за боевых действий/ракетных ударов/оккупации;

• Проблемы с транспортом (отгрузка на место хранения/доставка до границы);

• Проблемы с хранением (частичная/полная потеря элеваторов);

• Технические сбои в системе платежей, задержки с оплатой;

• Законодательные ограничения;

• Снижение спроса (неизменные клиенты отказывались от покупки);

• Проблемы с кадрами (эвакуация, мобилизация и др.);

• Снижение покупательной активности населения;

• Сбои в работе энергетической системы (перепады напряжения в электросети, отключение электроэнергии, отсутствие водо- и газоснабжения);

• Проблемы со связью.

На экспорт традиционно уходит около 40-60% выращенного в Украине зерна. 99% внешних поставок пшеницы, ячменя и кукурузы экспортировалось путем применения морского транспорта. В условиях войны до принятия зерновой сделки экспорт аграрной продукции переориентируется на мощности железной дороги. Задержки поставок из-за загруженности железной дороги значительно снижали конкурентоспособность украинского зерна, экспорт сократился в 10-20 раз. С принятием зернового соглашения морские перевозки зерновых возобновились в пределах портов "Одесса", "Черноморск" и "Южный".

Возобновление нормального функционирования рынка возможно только после полной разблокировки морских портов Украины. В этом случае глобальный дефицит всех видов зерновых культур, включая кормовые, будет поддерживать спрос и цены.

В 2022 году производство зерна существенно сократилось, но из-за значительного сокращения экспорта это не оказало ощутимого влияния на рынок переработки. Однако предприятия могут начать испытывать дефицит сырья во втором полугодии 2023 года из-за резкого уменьшения посевов пшеницы и других зерновых. В то же время, наличие запасов прошлого урожая и сужение экспортной логистики смягчат дефицит в 2023 году. В случае длительных военных действий – при реализации пессимистического прогноза – полное сокращение поставок сырья может произойти позже 2024 года.

Детальное содержание:

1. Общая характеристика изучаемых рынков

1.1. Описание рынка, выделение цепочек создания добавленной стоимости и факторов влияния на рынок для оценки риска направлений с учетом изменений 2022 года

1.2. Анализ тенденций развития рынка (факторы влияния на рынок, проблемы и предпосылки развития)

1.3. Общие показатели рынка, расчет емкости рынка в 2016-2022 гг.

1.4. Сегментация и структурирование рынков

2. Анализ конкурентной среды на рынке

2.1. Анализ представленности операторов на рынке

2.2. Структурирование операторов (по товарным сегментам, специализации, каналам сбыта, регионально); влияние военного положения на них

2.3. Анализ основных проблем, с которыми сталкивались операторы рынка до и после начала войны

2.4. Анализ конкурентной среды по методике Портера

3. Внешняя торговля

3.1. Доля импорта в сегменте переработки – анализ возможностей для отечественных производителей

3.2. Анализ экспорта зерновых и продуктов переработки из Украины

4. Анализ ассортимента и ценообразования на рынке

4.1. Построение ассортиментных карт с анализом количества компаний, вовлеченных в производство

4.2. Средние текущие цены на продукцию по сегментам

4.3. Описание факторов, влияющих на формирование цены

5. Анализ потребления на рынке

5.1. Объемы потребления исследуемых продуктов и продуктов переработки на душу населения

5.2. Факторы воздействия на потребление

6. Влияние ассоциаций, объединений, участников цепей сбыта и экспертов на развитие рынка

7. Анализ каналов сбыта продукции и их изменения в 2022 году

8. Выводы. Прогнозы развития отрасли

8.1. Выводы и прогнозные тенденции развития рынка

8.2. Построение гипотез развития рынка. Прогнозные показатели развития рынка (базовый, оптимистический и пессимистический сценарий)

9. Построение структурных элементов анализа

9.1. SWOT-анализ рыночного направления

9.2. PESTLE-анализ факторов влияния на рынок (с оценкой уровня влияния фактора)

10. Построение карты рынка (определение всех участников цепей добавленной стоимости; степень взаимосвязи между ними, уровень рисков и т.п.)

ПРИЛОЖЕНИЯ

Перечень таблиц:

1. Средние цены, себестоимость и урожайность пшеницы в разрезе регионов, 2022г.

2. Емкость рынка зерновых в Украине, 2016-2022, в натуральном выражении, млн т

3. Емкость рынка муки в Украине, 2016-2022, в натуральном выражении, млн т

4. Емкость рынка круп в Украине, 2016-2022, в натуральном выражении, млн т

5. Емкость рынка комбикормов в Украине, 2016-2022, в натуральном выражении, млн т

6. Основные операторы в сегменте переработки зерновых

7. Оценка конкурентноспособной среды на рынке по методике М. Портера

8. Доля импортной продукции в сегменте переработки по основным видам, в натуральном выражении, млн т, %

9. Объемы внешней торговли пшеницей твердых сортов и мукой из нее, 2021 г.

10. Доля экспорта в структуре рынка, в натуральном выражении, 2016-2021 г., %

11. Основные страны-импортеры зерновых культур Украины

12. Основные страны-импортеры продуктов переработки зерновых Украины

13. Ассортимент продукции основных операторов рынка муки и круп

14. Потребление хлеба и других изделий из муки, кг на душу населения

15. Факторы воздействия на потребление продуктов переработки зерновых

16. Матрица SWOT-анализа рынка зерновых продуктов переработки

17. Матрица PESTEL-анализа факторов влияния на рынок зерновых и продуктов переработки

Перечень графиков и диаграмм:

1. Схема основных взаимосвязей между субъектами на рынке зерновых

(цепи создания добавленной стоимости)

2. Структура зерновых и продуктов переработки по видам в 2021 г., %

3. Виды комбикормов по назначению, %

4. Сегментация рынка зерновых по источникам сырья, %

5. Региональная структура выращивания и переработки зерновых, 2021 год, в выражении, %

6. Структура рынка зерновых и продуктов переработки по размерам компаний, 2021 год, %

7. Результаты опроса представителей ММСП на рынке зерновых по поводу основных проблем, с которыми столкнулись операторы рынка с начала войны

8. География импорта гречихи в Украину, 2021 г.

9. Довоенный ТОП-5 украинских морских портов по объемам перевалки зерна

10. Среднемесячные цены на зерновые и зернобобовые культуры (без НДС, дотаций, транспортных, экспедиционных и накладных расходов), 2021 г., грн/т

11. Динамика среднегодовых цен на зерновые и зернобобовые культуры (без НДС, дотаций, транспортных, экспедиционных и накладных расходов), 2016-2021 гг., грн/т, %

12. Динамика цен на пшеницу, ячмень и кукурузу, январь 2022 – ноябрь 2022 по сравнению с аналогичным периодом 2021 года, грн/т

13. Динамика цен на основные продукты переработки зерновых, декабрь 2020 – октябрь 2022, грн/кг

14. Каналы сбыта продуктов переработки зерновых