Аналіз ринку соєвого і соняшникового шроту України. 2019 рік

| Дата підготовки: | Березень 2019 року |

| Кількість сторінок: | 45 Arial, 1 інтервал, 10 кегль |

| Графіків і діаграм: | 29 |

| Таблиць: | 16 |

| Спосіб оплати: | передоплата |

| Спосіб отримання: | електронною поштою або кур'єром в електронному або в друкованому вигляді |

| Мова звіту: | російська |

- Ви можете замовити актуалізацію або адаптацію даного звіту під ваші цілі і завдання, а також придбати частину звіту (не менш 50%) по більш доступній ціні

- Не знайшли дослідження вашого ринку? Зв'яжіться з нашими консультантами – перейти в контакти

- Так само ви можете замовити бізнес-план для вашої бізнес-ідеї

Анотація до аналізу ринку:

Компанія Pro-Consulting підготувала аналіз ринку соєвого і соняшникового шроту 2016-2018 рр. В ході дослідження було охарактеризовано основні тенденції розвитку ринку, проаналізовані обсяги виробництва, визначено й охарактеризовано основних операторів, що виробляють соєвий і соняшниковий шрот в Україні, проаналізовано ємність ринку соєвого і соняшникового шроту в Україні.

Сьогодні білки олійного насіння використовуються на кормові, харчові та технічні цілі. Причому кормове використання є переважаючим. Технологія вилучення рослинних жирів з олійного насіння пов'язана з утворенням значних кількостей супутніх або побічних продуктів виробництва з високою кормовою цінністю – макухи або шротів. Вони є одним з найбільш концентрованих джерел білка, обмінної енергії і незамінних амінокислот, входять до складу більшості рецептур комбікормів і частково використовуються як самостійний корм.

У 2016 році кількість посівних площ під соняшник в Україні збільшилася до 6 млн. гектарів, перевищивши довоєнний рівень 2013 року (5,05 млн. га) на 20,2%. Що було обумовлено зростанням попиту на олію соняшнику за кордоном. У 2017 році відзначається скорочення фактично засіяних площ під цю культуру на 0,7%, а в 2018 році посівні площі збільшилися на 0,4%, що є природною зміною у зв'язку з сівозміною посівних площ.

Виробництво шроту залежить від врожайності олійних культур і від виробництва олії – цінного продукту, завдяки харчовим і технічним властивостям.

Виробництво соняшникової олії в Україні в 2015 р знизилося на 17% в порівнянні з попереднім роком. На дане зниження вплинуло як зменшення посівних площ соняшнику, так і його врожайність. Однак, після 2015 року виробництво соняшникової олії почало зростати і вже в 2016 р показало приріст у 17% в порівнянні з 2015 р., а в 2017 р. виробництво соняшникової олії перевищило найбільший показник виробництва за останні 5 років і збільшилося практично на 1000 тис. т в порівнянні з 2016 р. У 2018 році виробництво знизилося на 7,7% (з 5935 тис. т до 5479 тис. т)

Виробництво соєвої олії має тенденцію до збільшення, обумовленої, головним чином, збільшенням посівної площі і, як наслідок, збору врожаю даної культури. У 2018 році було вироблено 204,3 тис. т соєвої олії, що на 20,4% більше ніж у 2017 році (170,3 тис. т).

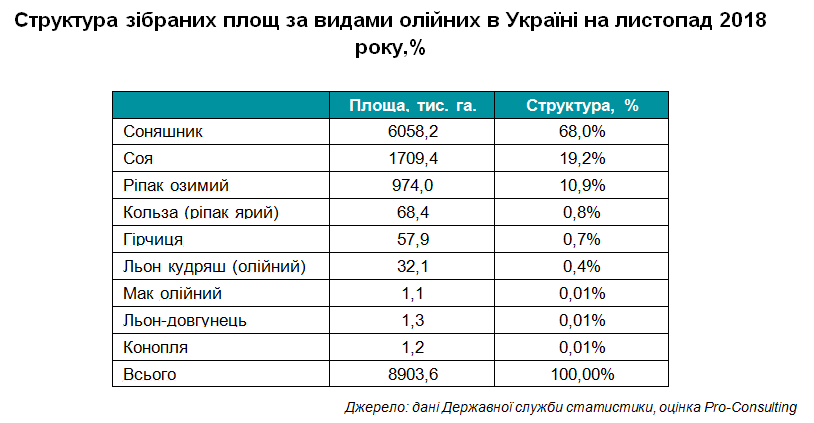

У структурі посівних площ за видами олійних найбільшу частину займає соняшник (68,0%), через те, що соняшник вимагає відповідного клімату і складу ґрунту, і тому він користується великим попитом за кордоном, де він реалізується за валюту. Друге місце по площі посіву займає соя, вона має більш широке застосування в харчовій промисловості. Також значну частину займають площі посіву ріпаку, через те, що він використовується в тваринництві.

Сегмент соєвого і соняшникового шроту є орієнтованим на В2В напрямок, як основний інгредієнт для виробництва корму для худоби. Тому для розуміння перспектив розвитку ринку необхідно також розглядати стан тваринництва в Україні.

Так, зношена технологічна база та недостатнє фінансування галузі призвело до скорочення поголів'я великої рогатої худоби, овець і кіз, а також свиней на 9,6% з 2016 по 2018 рік. Таке скорочення спостерігається з середини 2000-х років.

Відповіддю на зниження попиту на шрот на внутрішньому ринку є експорт, проте цей експортний потік можна перенаправити на користь внутрішнього виробництва, тим самим збільшити додаткову вартість.

Детальний зміст:

1. Розрахунок ємності ринку

1.1. Аналіз тенденцій розвитку ринку в 2016-2018 рр. (історія розвитку, специфіка, фактори впливу на ринок)

1.2. Загальні показники ринку, розрахунок ємності ринку в 2016-2018 рр.

1.3. Сегментація та структурування ринку

2. Державне регулювання (мита, плани щодо їх зміни)

3. Динаміка виробництва та реалізації шротів у 2016-2018 рр.

3.1. Динаміка виробництва продукції в натуральному вираженні у 2016-2018 рр.

3.2. Динаміка реалізації продукції в грошовому вираженні у 2016-2018 рр.

4. Основні оператори ринку.

4.1. Основні оператори ринку та їх опис (олійноекстракційні заводи, що виробляють шрот).

4.2. Сегментація та структурування основних операторів ринку (за сегментами, спеціалізацією та регіонально; виділення компаній, що виробляють, але не реалізують шрот – виробництво під власні потреби (корми)).

4.3. Частки ринку основних операторів.

4.4. Ступінь конкуренції та ризики.

5. Зовнішня торгівля на ринку.

5.1. Експорт продукції у 2016-2018 рр. (обсяги, структура, ціни, географія поставок за країнами, основні експортери).

5.2. Імпорт продукції в 2016-2018 рр. (обсяги, структура, ціни, географія поставок по країнах, основні імпортери).

6. Ціна та ціноутворення на ринку.

6.1. Динаміка цін на продукцію в 2016-2018 рр.

6.2. Опис факторів, що впливають на формування ціни, структура (за даними фінансової звітності та бізнес-планів)

6.3. Собівартість виробництва, рентабельність (за даними фінансової звітності).

7. Споживання продукції на ринку.

7.1. Переваги споживачів щодо продукції, портрет споживача

7.1.1. База виробників комбікормів з потужністю заводу понад 500 тонн на рік – активні юридичні особи (без урахування ФОП) (попередньо 900 компаній)

7.1.2. База тваринницьких підприємств з кодом згідно з КВЕД 01.4 і 10.1 (Виробництво м'яса) – активні юридичні особи (без урахування ФОП) (попередньо 1000 компаній з актуалізацією телефонів).

7.2. Сегментація та структурування споживання.

8. Канали збуту продукції на ринку (оцінка структури, перелік, опис).

9. Висновки та рекомендації. Прогнозні показники розвитку ринку в 2019-2020 рр.

10. Інвестиційна привабливість галузі

10.1. SWOT – аналіз ринкового напрямку

10.2. Ризики та бар'єри виходу на ринок

Перелік таблиць:

1. Структура зібраних площ за видами олійних в Україні на листопад 2018 року, %

2. Ємність ринку соєвого шроту в Україні 2016 - 2018 рр., в натуральному вираженні млн. т

3. Ємність ринку соняшникового шроту в Україні 2016 – 2018 рр., в натуральному вираженні млн. т

4. Основні виробники соєвого та соняшникового шроту України

5. Сегментація операторів ринку соєвого шроту в Україні

6. Сегментація операторів ринку соняшникового шроту в Україні

7. Частки підприємств з виробництва соєвого шроту в Україні у 2018 р. у натуральному вираженні, %

8. Частки підприємств з виробництва соняшникового шроту в Україні у 2018 р. у натуральному вираженні, %

9. Середні ціни експорту соєвого шроту за 2016 – 2018 рр., тис. грн./т

10. Середні ціни експорту соняшникового шроту за 2016 – 2018 рр., тис. грн./т

11. Середні ціни імпорту соєвого шроту за 2016 – 2018 рр. тис. грн./т

12. Обсяги та частки основних продуктів переробки олійних культур у 2018 р.

13. SWOT-аналіз ринку соєвого та соняшникового шроту

14. Основні параметри оцінки конкурентного середовища на ринку

15. Оцінка конкурентного середовища на ринку соєвого та соняшникового шротів в Україні

16. Результати оцінки конкурентного середовища на ринку переробки сої та соняшнику в Україні

Перелік графіків і діаграм:

1. Динаміка поголів'я сільськогосподарських тварин в Україні в 2016-2018 рр., тис. голів

2. Структура сегмента соєвого та соняшникового шроту за параметром місця споживання у 2018 році в натуральному вираженні, тонн

3. Структура поголів'я сільськогосподарських тварин в Україні за регіонами на початок 2018 р., %

4. Структура поголів'я сільськогосподарських тварин в Україні за регіонами на початок 2018 р., %

5. Динаміка виробництва соєвого шроту в Україні в 2016-2018 рр. в натуральному вираженні, тис. тонн

6. Динаміка виробництва соняшникового шроту в Україні в 2016-2018 рр. в натуральному вираженні, тис. тонн

7. Динаміка реалізації соєвого шроту в Україні в 2016-2018 рр. у грошовому вираженні, млн. грн.

8. Динаміка реалізації соняшникового шроту в Україні в 2016-2018 рр. у грошовому вираженні, млн. грн.

9. Структура основних операторів на ринку України з виробництва соєвого шроту, в натуральному вираженні в 2016 і 2018 рр., %

10. Структура основних операторів на ринку України з виробництва соняшникового шроту, в натуральному вираженні в 2016 і 2018 рр., %

11. Динаміка експорту соєвого шроту з України в 2016-2018 рр. в натуральному вираженні, тис. т

12. Динаміка експорту соняшникового шроту з України в 2016-2018 рр. в натуральному вираженні, тис. т

13. Динаміка експорту соєвого шроту з України в 2016-2018 рр. у грошовому вираженні, млн. грн.

14. Динаміка експорту соняшникового шроту з України в 2016-2018 рр. у грошовому вираженні, млн. грн.

15. Структура експорту соняшникового та соєвого шроту з України в 2016-2018 рр. у натуральному вираженні, %.

16. Структура експорту соєвого шроту з України в 2016-2018 рр. за країнами в натуральному вираженні, %.

17. Структура експорту соняшникового шроту з України в 2016-2018 рр. за країнами в натуральному вираженні, %.

18. Структура експортерів соєвого шроту в Україні в 2016-2018 рр. в натуральному вираженні, %.

19. Структура експортерів соняшникового шроту в Україні в 2016-2018 рр. в натуральному вираженні, %.

20. Динаміка імпорту соєвого шроту в Україну в 2016-2018 рр. в натуральному вираженні, тис. т

21. Динаміка імпорту соняшникового шроту в Україну в 2016-2018 рр. в натуральному вираженні, тис. т

22. Структура імпорту соєвого шроту з України в 2016-2018 рр. за країнами в натуральному вираженні, %.

23. Структура імпортерів соєвого шроту в Україні в 2016-2018 рр. в натуральному вираженні, %.

24. Щомісячна динаміка біржових цін (СМЕ) на соєвий шрот, дол. США за тонну

25. Щомісячна динаміка цін на шрот соняшниковий (FOB), дол. США за тонну

26. Структура постійних витрат на виробництво з переробки сої та соняшнику в грошовому вираженні, %

27. Структура виробництва комбікормів за видами сільськогосподарських тварин в Україні на початок 2016 і 2018 рр., %

28. Структура елементів логістичного ланцюга на ринку переробки соняшнику та сої.

29. Прогнозна ємність ринку соєвого та соняшникового шроту в Україні у 2019-2024 рр.