2508

Беларусь – бизнес по-соседски – комментарий Александра Соколова, генерального директора Pro-Consulting для журнала Commercial Property

На фоне экономической нестабильности в Украине, наши ритейлеры задумываются об экспансии на зарубежные рынки. В их числе – Беларусь. Географическая близость, низкая стоимость логистики, схожесть менталитетов и сравнительно привлекательные экономические показатели ведения бизнеса делают Беларусь интересным рынком для украинских операторов.

ГЕОПОЛИТИЧЕСКИЕИ ЭКОНОМИЧЕСКИЕ АРГУМЕНТЫ

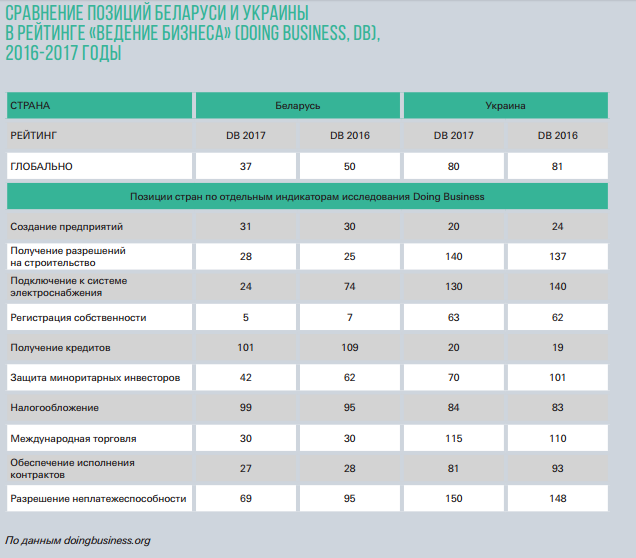

Последние несколько лет Беларусь в сравнении с Украиной занимает более выгодные позиции в мировых экономических рейтингах, составляемых признанными агентствами и финансовыми институтами. В частности, согласно Doing Business, независимой экспертной оценке легкости ведения бизнеса в различных странах мира, которая проводится на ежегодной основе Всемирным банком, в2016 году Беларусь занимала 50-ю позицию этого рейтинга, в то время как Украина – 81-ю. Что касается показателей на текущий год, разрыв между странами составил 43 позиции: Беларусь разместилась на 37-й строчке, тогда как Украина – на 80-й. Такие показатели говорят о том, что Беларусь в глазах мирового финансового сообщества обладает гораздо большей инвестиционной привлекательностью, чем Украина. Кроме этого, независимые эксперты для определения уровня благосостояния страны и стандартов жизни ее граждан используют такой показатель, как валовый внутренний продукт (ВВП) на душу населения. Согласно этому параметру, белорусские граждане почти в 2,5 раза богаче, нежели украинцы: ВВП на душу населения в Беларуси в прошлом году составил $6460, тогда как в Украине – лишь $2620.Еще одним положительным фактором Беларуси является ее географическое положение. Государство расположено практически в центре Европы и граничит с Польшей, Литвой, Латвией, Россией и Украиной. Благодаря этому страна представляет собой важную транспортную артерию евразийского пространства. Поэтому, несмотря на довольно небольшую численность населения (около9,5 миллиона), мировые агентства рекомендуют Беларусь в качестве привлекательного рынка для инвестиций и развития бизнеса. В то же время не стоит забывать о последствиях политических и экономических проблем, испытываемых регионом Восточной Европы в целом и ретранслируемых на Беларусь. По информации Александра Соколова, генерального директора компании Pro-Consulting, на фоне регионального кризиса, а также глобального падения цен на нефть и продукты нефтепереработки – основного экспортного продукта Беларуси, ВВП этой страны уменьшается. «Так, по итогам 11 месяцев 2016 года падение валового внутреннего продукта в долларах США составило 2,7%, а инфляция была на уровне 12%. Одной из главных причин, вызвавших сокращение ВВП в прошлом году, стало также снижение объемов строительства, показавшее спад в 16% в сравнении с 11 месяцами2015 года», – рассказывает эксперт.

РИТЕЙЛ

На фоне текущей экономической нестабильности в Украине, наши ритейлеры готовы выходить на новые рынки и все больше обращают внимание на близлежащие страны, задумываясь, в том числе, об экспансии в Беларусь. Географическая близость, а значит низкая стоимость логистики, схожесть менталитетов и экономические показатели ведения бизнеса в Беларуси делают эту страну одной из самых привлекательных для украинских операторов. «Этот рынок очень интересует наших ритейлеров. В частности, мы сейчас ведем переговоры с крупной украинской компанией по ее выходу в Беларусь, – сообщила Евгения Локтионова, директор компании UTG. – Кроме того, как показывает практика, вначале деятельности в этой стране заинтересованы и международные операторы. Например, на белорусский рынок уже вышла крупная датская сеть товаров для дома JYSK». Первый в стране магазин JYSK открылся в конце прошлого года в здании гипермаркета «Гиппо» в Минске. Площадь «пер-венца» – 2300 м2. И, согласно официальной информации компании, в планах сети значится открытие25 магазинов по всей Беларуси в течение 10 лет. «В первую очередь, магазины будут открываться в Минске, затем в областных центрах и менее крупных городах. Компания намерена инвестировать около 500 000 евро в открытие одной торговой токи. С учетом озвученных планов, общий объем инвестиций должен составить не менее 12,5 миллиона евро», – говорится в официальном пресс-релизе JYSK. Однако выход международных ритейлеров в Беларусь пока можно отнести, скорее, к исключению, чем правилу. По словам Евгении Локтионовой, этот рынок практически «пустой» с точки зрения присутствия зарубежных сетей. Об этом сообщает и Александр Соколов. «Крупные международные ритейлеры пока не спешат выходить в Беларусь. Несмотря на то, что, по данным местных аналитических агентств, доля иностранных компаний на этом рынке за последние пять лет выросла с 5% до17,5%, подавляющее большинство зарубежных представительств являются российскими. Это ритейлеры «Алми», «Белмаркет». Также в стране присутствуют литовская сеть MART INN и финско-литовская ОМА. Среди причин слабой экспансии – низкий товарооборот в стране в целом, а также кризисные явления в экономике на текущий момент», – объясняет эксперт.

НЕГАТИВНЫЕ ВЛИЯНИЯ

Уменьшение объема продаж подтверждает и «Национальное агентство инвестиций и приватизации» Беларуси. По данным Натальи Никандровой, директора агентства, в 2015 году падение товарооборота было характерно только для сегмента непродовольственных товаров, однако по итогам 2016 года отрицательный результат сформировался и в продовольственной сфере. «Объем продаж в food-сегменте снизился на 1,2%,а non-food «просел» на 5,1% в национальной валюте», – сообщила эксперт. Отрицательное воздействие глобальных экономических процессов подтверждает также Индекс потребительского доверия, впервые измеренный в прошлом году компанией Nielsen для Беларуси. Так, по информации belretail.by со ссылкой на данные исследования, вначале 2016 года бόльшая часть респондентов считали, что этот период был не самым подходящим временем для совершения покупок и не видели особых перспектив в работе, однако на возможности улучшения финансового положения смотрели более оптимистично.

По данным опроса, 96% белорусов считали, что страна находится в кризисе, при этом 69% респондентов небыли уверены в том, что Беларусь выйдет из этого со-стояния в последующие 12 месяцев. Тем не менее, во II квартале 2016 года страна незначительно улучшила позиции в рейтинге. В отличие от первых трех месяцев прошлого года, когда в Индексе потребительского доверия Беларусь набрала 50 пунктов*, во втором квартале данный показатель увеличился на пять пунктов и остался неизменным по итогам III квартала 2016 года. Для сравнения: по итогам трех кварталов прошлого года Индекс потребительского доверия в Украине составил 50 пунктов. Однако, несмотря на отрицательные тенденции в ритейл-сегменте Беларуси, большинство аналитиков достаточно оптимистично смотрят в будущее. «Вопреки кризису, покупательный спрос прошел нижнюю черту спада и постепенно восстанавливается. Этому способствует и развитие предложения на ряде потребительских рынков. В столице, являющейся индикатором предпочтений покупателей, появились либо заявили о намерениях открытия некоторые мировые бренды, в том числе JYSK, Leroy Merlin и Pandora. Постепенный выход операторов в страну говорит о наличии перспектив развития потребительского рынка», – считает Александр Соколов. Оптимистический настрой в отношении соседней страны разделяет и Евгения Локтионова. «В Беларуси уровень заработных плат и пенсий выше, чем в Украине, при этом цены находятся на одном уровне, что говорит о большей покупательной способности населения. Также в этой стране в прошлом году была проведена деноминация национальной валюты, и сейчас курс доллара в Беларуси намного ниже, чем в Украине. К тому же динамика девальвации белорусского рубля не столь высокая, как гривны», – считает эксперт.

БЕССМЫСЛЕННЫЙ ДЕВЕЛОПМЕНТ

Кроме падения товарооборотов, в случае заинтересованности белорусским рынком ритейлерам стоит учитывать особенность сегмента торговой недвижимости – низкую обеспеченность качественными площадями. Тем не менее, по данным Colliers International(Беларусь), предложение торговых площадей в Минске2015 году составило порядка 1,07 миллиона м2. К концу 2016 года ожидалось введение в эксплуатацию еще около 280 000 м2, что могло бы решить проблему низ-кой насыщенности рынка качественными торговыми площадями. Однако пока, по словам Евгении Локтионовой, «сегмент торговой недвижимости Беларуси напоминает украинский в начале своего развития, когда лидирующие позиции занимали такие ТЦ, как «Метро-град», «Квадрат» и различные универмаги». В конце прошлого года в Минске ожидалось открытие трех крупных и нескольких средних торговых и торгово-развлекательных центров. Однако по итогам года в столице Беларуси был запущен лишь один крупный торговый объект – ТРЦ Galleria Minsk (девелопер –Galleria Concept Blr Limited) общей площадью 54 500 м2и арендуемой – 36 250 м2. Второй крупный проект –МФК GREENCITY (девелопер – « ЕвроСтэпГрупп»), который помимо галереи бутиков и гипермаркета включает бизнес-центр, отель, детский центр с аттракционами, в очередной раз перенес сроки открытия. Еще один минский ТРЦ – Dana Mall (девелопер –Dana Holdings) общей площадью 97 000 м2, из которых 52 000 м2 отведены под торговлю, – представляет собой трехэтажное здание, образующее совместно с офисным центром Dana Center многофункциональный комплекс. В конце прошлого года данный ТРЦ открыл для посетителей лишь первый этаж, где разместился гипермаркет сети Green. Несмотря на то, что отделочные работы в торгово-развлекательном центре завершены, на данный момент он еще не заполнен арендаторами. По мнению экспертов, в случае вывода на рынок новых объектов их вакантность будет на уровне 50-60%, поскольку они столкнутся с дефицитом арендаторов. Подобная ситуация наблюдалась в 2015 году при открытии ТЦ «MOMO» и ТЦ Outleto. Поэтому владельцы пытаются привлечь в свои объекты зарубежных операторов, прежде всего, ритейлеров модной одежды и обуви, детских товаров, а также сети быстрого питания. К примеру, в декабре 2016 года в ТРЦ Galleria Minsk открылся ресторан украинской сети Salateira. Выход бренда состоялся по схеме франчайзинга. Площадь этого заведения составляет 70 м2.Пока же в Беларуси наблюдается парадоксальная ситуация – отсутствие активно развивающихся операторов, в то время как ТЦ «растут как грибы». «Вакантность в столице Беларуси в давно существующих торговых объектах составляет, по различным данным, от 20% до 30%. А вот в открывшихся в 2016 году ТЦ/ТРЦ свободными были около 80% площадей, – комментирует Эдди Прилепски, генеральный директор компании Svitland Development. – Однако главная проблема этого, как я называю, «девелоперского абсурда» заключается в том, что он выбивает рынок недвижимости и ритейла из состояния равновесия на годы вперед, а также отпугивает потенциальных профессиональных инвесторов. Это, кстати, является причиной, почему наша компания не строит и не планирует реализацию торговых объектов в Беларуси». Евгения Локтионова также отмечает, что украинские девелоперы этим рынком не интересуются и не будут этого делать в ближайшие годы. «А вот для ритейлеров Беларусь, учитывая низкую конкуренцию и наличие большого количества торговых площадей, становится достаточно интересной площадкой. Подтверждение тому – история международной компании DeFacto, которая планировала экспансию в Украину, однако пока предпочла открыться в соседней стране и в 2015 году вышла в Беларусь напрямую. Еще один пример – крупная мировая сеть ресторанов быстрого питания Burger King, которая до сих пор не представлена в нашей стране, но в прошлом году открыла франчайзиновые заведения в Минске», – отметила она.

ПЕРСПЕКТИВНЫЕ ПРОДАЖИ

Несмотря на отрицательные факторы, Александр Соколов считает, что попытки перехода Беларуси на многовекторность во внешней экономической политике свидетельствуют о высоком потенциале отношений между Украиной и Беларусью. «Поэтому в ближайшие несколько лет возможен выход украинских торговых сетей в эту страну», – прогнозирует он. В то же время Евгения Локтионова отмечает, что самостоятельный выход наших ритейлеров на рынок Беларуси будет достаточно сложным и советует найти представителя в этой стране. Однако самое главное –знание законодательства и понимание работы внутри рынка. «Ритейл-сегмент Киева сейчас характеризуется жесткой конкуренцией среди игроков, крупные компании поглощают более мелких. В Украине заняты практически все потребительские ниши, поэтому операторы сталкиваются со сложностями в развитии и низкими заработками. В то же время в Беларуси ритейл-рынок практически ненасыщен и нуждается в профессиональных сетях. Поэтому мы видим перспективы для успешной работы украинских операторов в Беларуси», – считает Евгения Локтионова. До тех пор пока иностранные ритейлеры еще мало представлены на этом рынке, белорусские девелоперы могут применить достаточно распространенную в мире практику, открывая собственные магазины или покупая франшизу у мировых операторов, чтобы наполнить свои объекты и тем самым привлечь других арендаторов. Для рынка, который характеризуется переизбытком торговых площадей, это сложный, но вполне закономерный шаг.

Журнал Commercial Property, #161-162. Январь-февраль 2017

Дата размещения: 02.02.2017

смотреть следующую новость