Анализ рынка свежего мяса в Украине. 2022 год

| Дата подготовки: | Август 2022 года |

| Количество страниц: | 62, Arial, 1 интервал, 10 кегль |

| Графиков и диаграмм: | 36 |

| Таблиц: | 35 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Компания Pro-Consulting подготовила анализ рынка свежего мяса в Украине в 2022 году.

До вторжения россии в Украине было 2,6 млн. голов крупного рогатого скота, 1,6 млн. из которых коровы. Около 98% крупного рогатого скота составляли дойные коровы, а производство молока составило 8,7 млн. тонн. Основное производство молочной продукции сосредоточено в западных, северных и центральных регионах Украины. Из-за войны потеряно около 15% крупного рогатого скота. (При том, что мясного скота в Украине практически нет).

В Украине не первый год наблюдается уменьшение поголовья свиней. Основные причины – невысокая прибыльность бизнеса и ухудшение эпизоотической ситуации в стране из-за распространения африканской чумы свиней (АЧС). По данным Госстата, ежегодно поголовье свиней уменьшается на 3-5%.

До войны основной проблемой развития рынка было распространение АЧС. С 2012 г. по апрель 2020 г. в стране зафиксировано 518 вспышек АЧС. Пик АЧС наблюдался в 2017 году, когда было зарегистрировано 163 случая.

Что касается других видов мяса, таких как кроличье мясо, конина или мясо утки, их рынки являются очень узконаправленными и специфическими. Обычно в условиях финансового кризиса люди отказываются от более дорогих товаров, к которым относится «альтернативное» мясо, в пользу более дешевых. То есть и без того низкий спрос на такое мясо должен упасть еще больше.

Раньше культуры потребления баранины в Украине не было. Однако на сегодняшний день, вместе с тенденцией правильного питания, многие впервые открывают для себя мясо баранины, экологически чистый продукт, ведь эти животные находятся на свободном выпасе.

Кроме того, потребление баранины в Украине выросло в разы за счет арабских туристов. Для них баранина – основной пищевой продукт. Сакральное животное, без которого эти люди не представляют своего питания.

Большинство других видов мяса производится не на предприятиях, а в хозяйствах населения. К примеру, для конины и крольчатины это более 95% всего производства в убойной массе. Поскольку 5 областей и АР Крым частично или полностью находятся под оккупацией, производство такого мяса упадет в соответствии с процентом производства этих областей в общей структуре.

Детальное содержание:

1. Общая характеристика рынка

1.1. Анализ тенденций развития рынка (факторы влияния, проблемы развития)

1.2. Общие показатели рынка, расчет емкости рынка за изучаемые пятимесячные периоды (производство + импорт – экспорт)

1.3. Оценка теневого сегмента на рынке (путем интервью с участниками рынка или посредством построения аналитических моделей)

1.4. Сегментация и структурирование рынка (по видам, происхождению)

2. Государственное регулирование отрасли

2.1. Основные законы, регулирующие отрасль (список, краткое резюме и особенности законов)

2.2. Налоги и сборы на рынке (общее налогообложение бизнеса; импортные и экспортные пошлины, планы об их изменении (при наличии))

3. Производство продукции за исследуемые пятимесячные периоды

3.1. Динамика производства в количественных показателях

3.2. Динамика производства в стоимостных показателях

4. Основные операторы рынка (производители и импортеры)

4.1. Список основных операторов рынка и их структурирование (юридическая информация, виды деятельности и специализация; товарные группы, торговые марки и ассортимент; региональная представленность)

4.2. Доли рынка основных операторов рынка

5. Внешняя торговля

5.1. Экспорт мяса и субпродуктов из Украины за исследуемые пятимесячные периоды (Объемы, структура, география, части экспортеров)

5.2. Импорт мяса и субпродуктов в Украину за исследуемые пятимесячные периоды (Объемы, структура, география, части импортеров)

6. Ассортимент продукции, представленный на рынке

7. Цена и ценообразование на рынке

7.1. Динамика цен на продукцию

7.2. Средние текущие цены на продукцию

7.3. Описание факторов, влияющих на формирование цены, структура

8. Брендинг и реклама (анализ позиционирования конкурентов на рынке, присутствие в каналах продвижения)

9. Потребители и их предпочтения

9.1. Предпочтения потребителей по товару, портрет потребителя

9.2. Потребление в секторе B2G. Анализ государственных тендерных закупок (объемы, структура по регионам, организаторам и участникам)

9.4. Структурирование и сегментация потребления

9.5. Потребность в товаре/услуге

9.6. Степень удовлетворенности потребителей

10. Каналы сбыта продукции (описание и оценка структуры продаж по каналам)

11.1. Выводы и прогнозные тенденции развития рынка

11.2. Построение гипотез развития рынка. Прогнозные показатели развития рынка в 2022–2025

11.3. Рекомендации по развитию на рынке

12. Инвестиционная привлекательность отрасли

12.1. SWOT-анализ рыночного направления

12.2. PESTLE-анализ факторов влияния на рынок

12.3. Имеющиеся риски и барьеры входа на рынок. Построение карты рисков на рынке

Перечень таблиц:

1. Поголовье сельскохозяйственных животных 2019-2022 г., по состоянию на 1 января каждого года, в натуральном выражении, млн. голов

2. Динамика реализации на убой сельскохозяйственных животных., в натуральном выражении, млн. тонн

3. Динамика емкости рынка куриного мяса в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

4. Динамика емкости рынка мяса индейки в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

5. Динамика емкости рынка мяса утки в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

6. Динамика емкости рынка свежего говяжьего мяса в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

7. Динамика емкости рынка свежего свиного мяса в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

8. Динамика емкости рынка субпродуктов из КРС в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

9. Динамика емкости рынка баранины (включая мясо ягненка) в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

10. Динамика емкости рынка мяса кролика в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

11. Динамика емкости рынка конины в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

12. Динамика объемов продаж исследуемых товаров в октябре 2021 – июле 2022, в натуральном выражении, тонн

13. Динамика объемов продаж исследуемых товаров в октябре 2021 – июле 2022, в денежном выражении, млн. грн

14. Таможенные ставки на рынке изучаемых товарных групп в Украине

15. Таможенные ставки на рынке свинины в Украине

16. Таможенные ставки на рынке курятины в Украине

17. Основные операторы рынка свежей говядины в Украине

18. Основные операторы рынка свежей свинины в Украине

19. Топ производителей свежей говядины в Украине за исследуемые периоды

20. Импортеры свежей говядины в Украине за октябрь 2021 – февраль 2022 гг.

21. Структура основных операторов куриного мяса и их доля в производстве, тыс. тонн, %

22. Основные импортеры куриного мяса в Украину, октябрь-декабрь 2021 года

23. Основные экспортеры куриного мяса в Украину за октябрь-декабрь 2021 года, в натуральном выражении, %

24. Основные экспортеры говядины и субпродуктов из Украины, в натуральном выражении, тонн

25. Основные импортеры говядины в Украину в октябре 2021 – феврале 2022 гг., в натуральном выражении, тонн

26. Ассортимент продукции основных операторов рынка мяса Украины

27. Динамика цен на исследуемую продукцию в январе-августе 2022 года

28. Текущие розничные цены на свинину

29. Текущие розничные цены на говядину

30. Крупнейшие организаторы государственных закупок говядины в октябре 2021 – феврале 2022

31. Крупнейшие организаторы государственных закупок говядины в марте-июле 2022 г.

32. SWOT-анализ рынка мяса

33. PESTLE – анализ факторов влияния на рынок

34. Сегментация рыночных рисков

35. Карта рисков рынка свежего мяса

Перечень графиков и диаграмм:

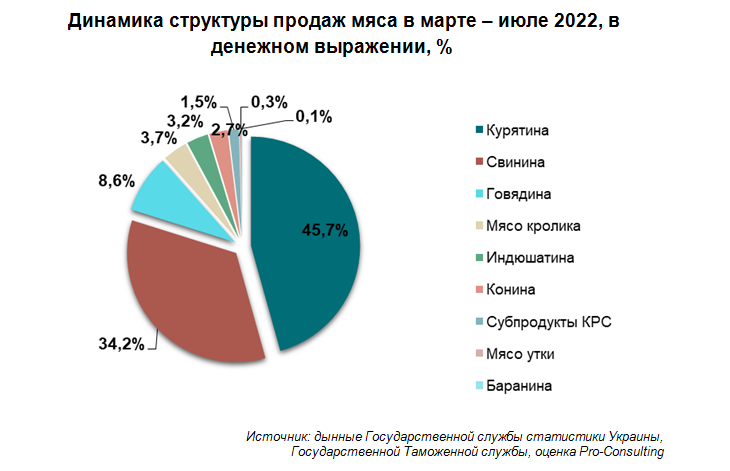

1. Динамика структуры продаж мяса в октябре 2021 – июле 2022, в денежном выражении, %

2. Структурирование рынка свежей свинины в октябре 2021 – июле 2022 гг., в натуральном выражении, тыс. т., %

3. Структура рынка курятины за октябрь 2021 – июль 2022 г. в Украине по источникам происхождения., %

4. Объем производства свежей говядины и субпродуктов в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

5. Динамика производства свинины в исследуемые периоды в Украине, в натуральном выражении, тыс. тонн

6. Объемы производства курицы в Украине в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

7. Объем производства других видов мяса в Украине в октябре 2021 – июле 2022 гг., в натуральном выражении, тонн

8. Объем производства свежей говядины и субпродуктов в октябре 2021 – июле 2022 гг., в денежном выражении, млн. грн

9. Динамика производства свинины в исследуемые периоды в Украине, в денежном выражении, млрд. грн.

10. Объем производства свежей курятины в октябре 2021 – июле 2022 гг., в денежном выражении, млн. грн

11. Объем производства других видов мяса в Украине в октябре 2021 – июле 2022 гг., в денежном выражении, млн. грн

12. Доли основных операторов рынка свинины в исследуемый период, март 2022-июль 2022, в Украине, %

13. Динамика экспорта куриного мяса в октябре 2021 – январе 2022 года, в натуральном выражении, тонн

14. География экспорта куриного мяса, октябрь 2021 – июль 2022 гг, в натуральном значении, %

15. Объемы экспорта говядины и субпродуктов из Украины, в натуральном выражении, тонн

16. Основные экспортеры украинской свинины в довоенный период, %

17. Основные страны-импортеры украинской свинины, %

18. Объемы импорта говядины и субпродуктов в Украину, в натуральном выражении, тонн

19. Географическая структура импорта говядины и субпродуктов в Украину, в натуральном выражении, %

20. Объемы импорта куриного мяса в октябре 2021 – июле 2022, в натуральном выражении, тон

21. Объемы импорта куриного мяса в октябре-декабре 2021 г. в денежном выражении, млн. дол.

22. Структура импорта куриного мяса по операторам в период октября-декабря 2021 г. в натуральном выражении, %

23. Динамика импорта свинины в исследовании периода, в натуральном выражении, тыс т.

24. Динамика импорта свинины в исследовании периода, в денежном выражении, млн. грн

25. Структура импорта свинины по операторам в довоенный период, в натуральном выражении, %

26. Географическая структура импорта свинины в довоенный период, в натуральном выражении, %

27. Динамика проведения государственных закупок говядины в Украине в октябре 2021 – июле 2022г, тыс. грн.

28. Динамика проведения государственных закупок мяса курицы в Украине в октябре 2021 – июле 2022г, тыс. грн.

29. Динамика проведения государственных закупок свинины в Украине в октябре 2021-июле 2022г, тыс. грн.

30. Результат опроса респондентов-потребителей в городах Украины – Где покупается продукция?

31. Годовое потребление мяса на душу населения в Украине, Польше и Румынии, в натуральном выражении, кг

32. Результат опроса респондентов-потребителей в городах Украины – Где покупается продукция?

33. Структура продаж по каналам сбыта на рынке мяса и съедобных субпродуктов и продуктов переработки мяса в Украине

34. Прогноз емкости рынка охлажденного свиного мяса в Украине в 2022-2025 гг., в натуральном выражении, тыс. т.

35. Прогноз емкости рынка куриного мяса в Украине в 2022-2025 гг., в натуральном выражении, тыс. т.

36. Прогнозная емкость рынка свежей говядины в Украине в 2022-2025 гг., в натуральном выражении, тыс. т.