Товарооборот на рынке FMCG. Текущие тенденции и перспективы – аналитики компании Pro-Consulting. Logist.FM

Рынок потребительских товаров повседневного спроса играет в экономике Украины важнейшую роль. Компания Pro-Consulting сделала небольшой анализ, который показывает, как сектор FMCG развивался в последние годы, какие факторы влияли на его динамику и какие у него перспективы.

Экспорт-импорт

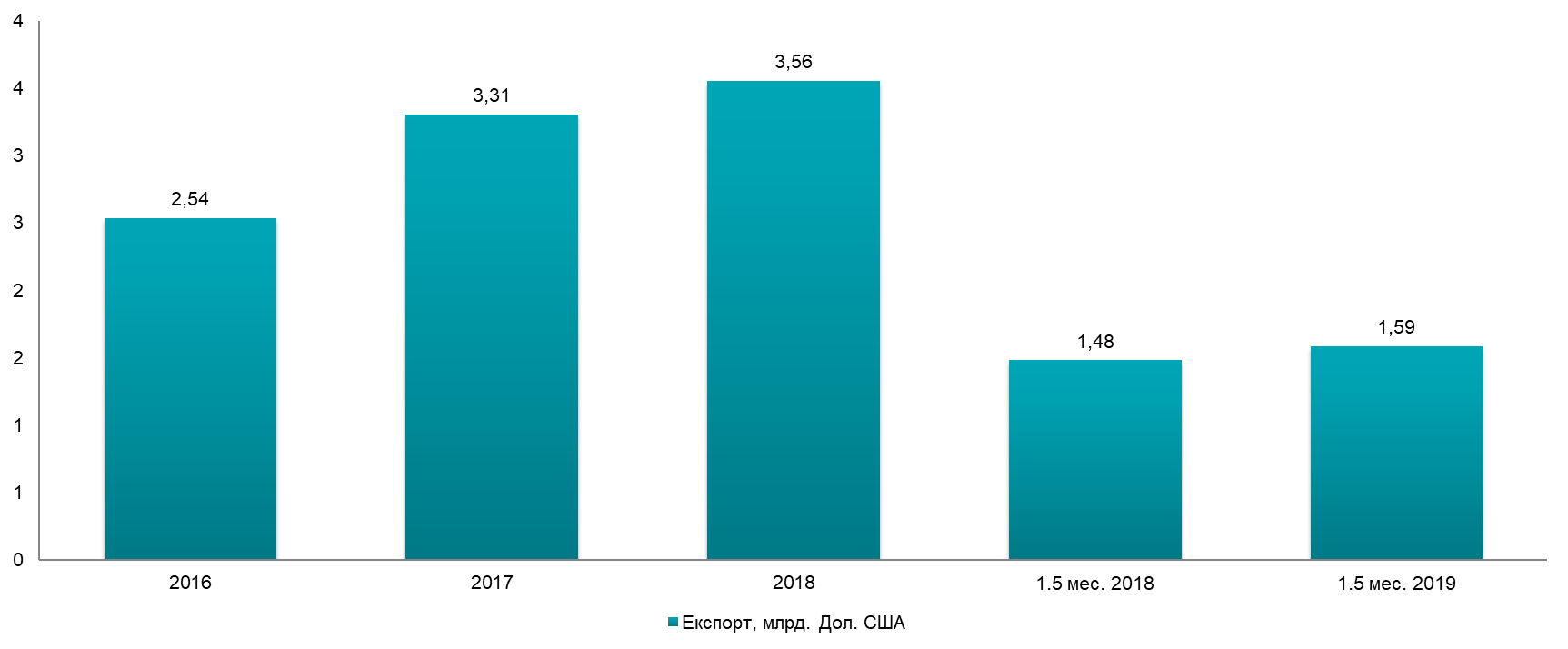

Начиная с 2016 года, наблюдается рост объемов реализации товаров в сфере FMCG в денежном выражении. Правда, здесь следует учитывать еще и курс национальной валюты. А он в 2017 году изменился, обесценив гривну примерно на 4-5%. Разумеется, такие факторы несколько снижают данный показатель.

Важной тенденцией стало резкое увеличение товарооборота со странами ЕС на 21% за тот же период. Половина этого объема достигнута за счет переориентации отечественной экономики с рынков РФ и СНГ на Евросоюз. И примерно 10% роста товарооборота с ЕС образовались за счет нового экспорта.

В данном сегменте прослеживается позитивная динамика. Так, по итогам пяти месяцев текущего года рост экспорта в ЕС составил 7,2%. Если условия не изменятся к худшему, до конца 2019 г. можно ожидать показателя на уровне 8-9%.

Объем экспорта FMCG товаров в денежном выражении, млрд. долл.

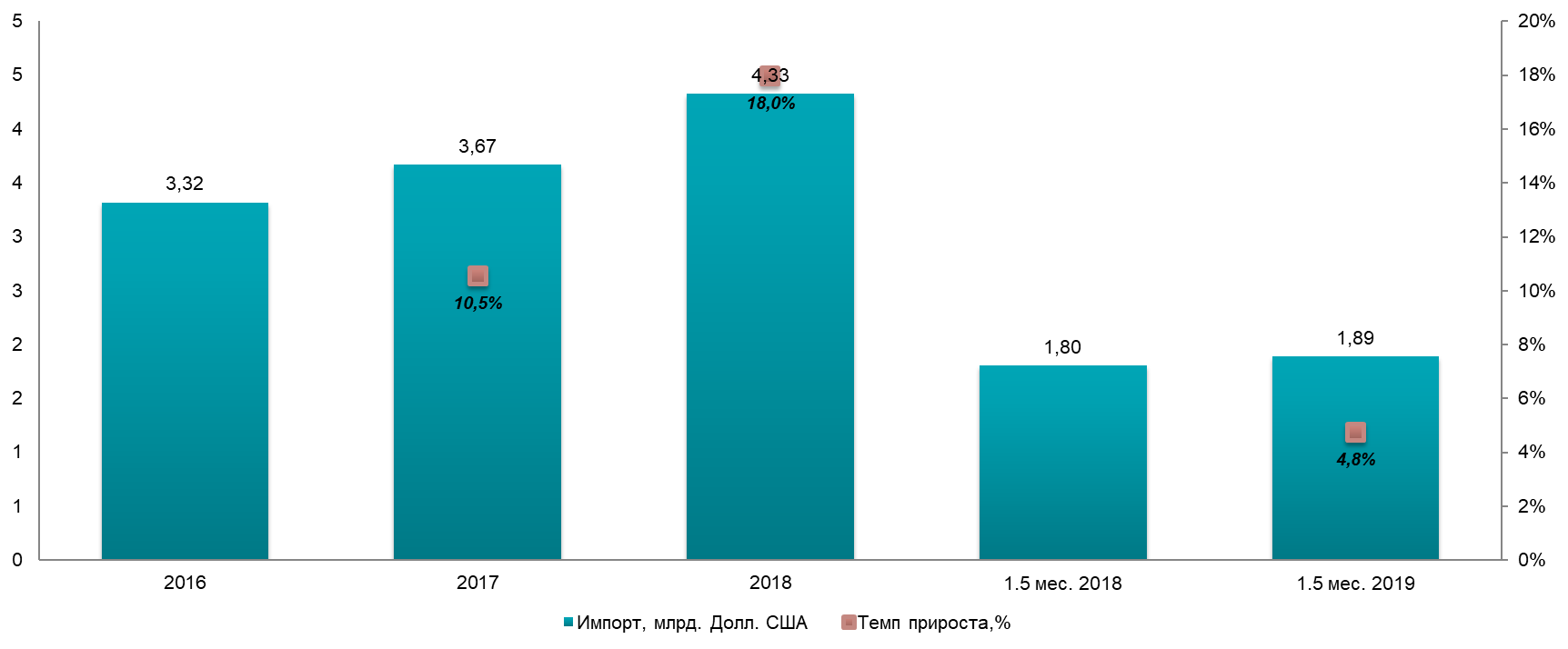

Похожая динамика наблюдается и в сфере импорта. Правда, здесь рост показателей более сдержанный. Наибольшее увеличение объемов импорта отмечено в 2018 году, так как именно в это время стабилизировался курс гривны. Кроме того, в 2018 г. наблюдался рекордный за последнее время рост реальных доходов населения (в основном, за счет роста средней зарплаты). Если рассматривать только период первых пяти месяцев с.г., то видно, что импорт уже рос не так быстро. Впрочем, такую ситуацию можно считать прогнозируемой, так как в Украине, обычно, наибольший объем импорта приходит во второй половине года.

Объем импорта FMCG товаров в денежном выражении, млрд. долл.

В натуральном выражении объемы экспорта увеличиваются не настолько быстро, насколько в денежном. Это говорит о том, что Украина все-таки стала продавать товары с большей добавленной стоимостью. Разница между показателями, рассчитанными по ценам и в натуральном выражении, составляет примерно 7%.

Динамика объемов импорта в натуральном выражении практически полностью повторяет ту картину, которая наблюдается при анализе экспорта в денежном выражении. По нашему мнению, это также связано с восстановлением реальных доходов населения. Хотя, следует уточнить, что Украина все еще не вернулась к показателям докризисного 2013 года. Примерно, то же самое можно сказать и об объемах экспорта, которые снизились после закрытия для Украины российского рынка. Однако, при сохранении темпов роста в 6-8%, докризисного уровня мы сможем достичь уже в 2021 году.

Несколько снизилась доля товаров FMCG в структуре импорта. Мы связываем это с ростом поставок товаров для агросектора. Зато украинские предприятия стали больше экспортировать продовольствия. К сожалению, пока не приходится говорить о росте продаж за границу продукции легкой и тяжелой промышленности. В таких условиях естественным процессом является наращивание экспорта продовольствия.

В структуре импорта к ТОП-продуктам относятся:

- Морепродукты.

- Овощи и фрукты (особенно, в осенне-зимний период).

- Алкогольная продукция (украинский рынок необходимо пополнять за счет заграничных изделий на 30-40%).

- Чай и кофе.

- Косметика.

Список экспортируемых из Украины товаров возглавляют:

- Сигареты.

- Шоколад.

- Овощи и фрукты.

- Мясные и молочные продукты.

Отмечу, что рост экспорта по мясу и молоку ускорился в последние два года. При этом Украина уже занимает второе место среди поставщиков мясной продукции в ЕС, а в секторе «молочки» мы пятые.

Структура украинского рынка FMCG

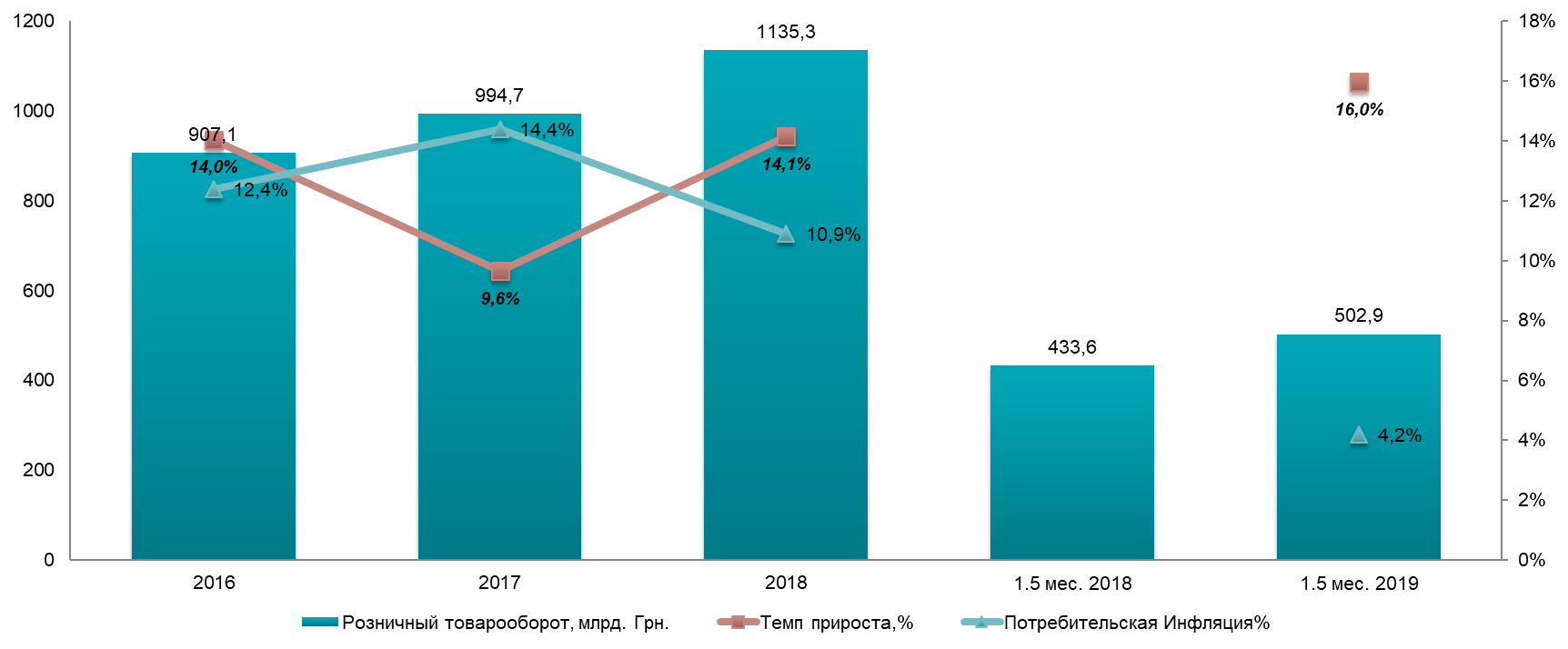

Анализируя динамику товарооборота, следует обращать внимание не столько на темпы роста в денежном выражении, сколько на уровень потребительской инфляции. Например, в 2017 году она превышала показатели роста товарооборота. Однако ситуация изменилась в 2018 году, когда розничная торговля реализовала товаров FMCG больше на 14-15%.

С начала 2019 года уровень потребительской инфляции в Украине был невысок, что, в первую очередь, с вязано с политикой Национального банка Украины. Если ситуация до конца года не изменится, то к декабрю, скорее всего, прогнозируется рост цен в данном секторе не более чем на 6-7%.

Начиная с 2010 года, увеличивается доля импортных товаров на внутреннем продовольственном рынке. Причина – в отсутствии в украинской экономике достаточного количества больших и средних производителей, которые активно конкурировали бы друг с другом, заполняя полки магазинов достаточным количеством разнообразных товаров.

Объем розничного товарооборота, млрд. грн.

Наоборот, такая конкуренция у нас практически отсутствуем. А малый бизнес пока еще находится на том низком уровне развития, при котором трудно соревноваться с крупным и средним производителем, предлагая достаточные объемы и лучшее качество. В Украине мелкий производитель, конечно, обладает необходимой рабочей силой. Однако у него нет доступа к дешевым финансовым ресурсам, а значит – отсутствует возможность масштабировать свою деятельность как у себя в регионе, так и по всей стране.

В структуре рынка продуктов питания сейчас основную часть оборота обеспечивает мясная продукция (44,8%). За ней идут хлебобулочные изделия (24%). И на третьем месте – молоко, сыр, яйца (14%).

В секторе непродовольственных товаров наблюдается несколько иная ситуация. Во-первых, здесь 68% общего объема занимает импорт. Во-вторых, начиная с 2010 года, непродовольственный сектор рос быстрее продовольственного.

Засилье импорта на внутреннем украинском рынке связано с тем, что в стране практически отсутствует полный цикл производства очень многих востребованных непродовольственных товаров. Большую часть их могли бы поставлять предприятия крупного и среднего бизнеса, имеющие возможность запустить полный цикл производства. Малый бизнес здесь также пока не может полноценно конкурировать по качеству и количеству.

Доля непродовольственных товаров растет в структуре продаж розничных сетей. В первую очередь, мы связываем это с ростом реальных доходов населения. Хотя даже при этой позитивной динамике нам далеко еще до нормальной структуры рынка FMCG развитых стран.

Например, Министерство аграрной политики США отмечает, что, чем больше в структуре рынка FMCG расходов на продовольственные товары, тем беднее народ этой страны. Если мы посмотрим на ситуацию в развитых государствах ЕС, то увидим, что домохозяйства тратят там примерно 10-12% на питание.

В Украине же доля расходов на продовольственные товары с 1999 года снизилась с 65% до 53%. Как видим, цифра все еще остается неоправданно высокой. И это значит, что восстановление покупательского спроса в сфере FMCG показывает, что обычный потребитель, в первую очередь, начинает больше тратить на продукты питания, именно их воспринимая как продукты первой необходимости. Непродовольственные товары при этом все еще остаются на втором плане.

Этот факт подтверждается структурой продаж розничных сетей, в которой доля непродовольственных товаров составляет сегодня около 16%. ТОП-список непродовольственных товаров повседневного спроса выглядит так:

- Фармацевтика.

- Топливо.

- Косметика.

- Строительные материалы.

Кстати, по итогам 2018 года наибольший прирост в непродовольственном секторе FMCG показала фармацевтика. Это и не удивительно, так как в Украине фармацевтический сектор давно уже демонстрирует возможность быстрее других повышать цены. Рост продаж в денежном выражении здесь заметно опережает динамику показателей в натуральном выражении.

В целом же за 2018 год непродовольственных товаров продано на внутреннем рынке на 10,7% больше в натуральном выражении. Причиной стал рост доходов населения за 2017-18 г.г. на 15-20% с учетом потребительской инфляции. До состояния развитых стран нам еще далеко, хотя объемы и структура потребительской корзины украинцев все-таки немного улучшилась.

Роль логистики на рынке FMCG

Посмотрим теперь, как украинская логистика справляется со своими задачами обеспечивать доступность товаров и снижать их стоимость для конечного потребителя.

В Украине отмечается прирост объемов автоперевозок на 4%, что напрямую связано с проблемами железнодорожников. Там – нехватка вагонов, изношенность инфраструктуры, дефицит локомотивной тяги. Несмотря на появления крупных частных парков вагонов, рынок ж/д перевозок остается закрытым и монополизированным. «Укрзализныця» – все еще единственный в стране ж/д перевозчик. Реформы в этом секторе идут очень медленно. В 2020 году, может быть, появится конкуренция где-то на ограниченных участках дорог. Но первыми самостоятельными операторами все-таки станут компании, которые сегодня испытывают проблемы с дефицитом вагонов и намерены возить собственные грузы.

Объемы перевозок на тентованых грузовых автомобилях росли в 2017-2018 гг. Дополнительный спрос для них создали компании, которые переориентировались с ж/д на авто. Наибольший объем обеспечили зерновые, а также строительные материалы.

По нынешним прогнозам, рост автоперевозок в Украине сохранится и в будущем. Однако для поддержания положительной динамики необходимо развивать инфраструктуру. Речь идет не только о том, что нужно строить дороги. Необходимо также инвестировать в логистические комплексы. Ведь может наступить такой момент, когда очередная волна заказчиков, решивших расстаться с железными дорогами, утопит рынок в слишком больших объемах спроса, с которыми автоперевозчики и склады не смогут справиться. Такие проблемы уже начали проявляться. Так, за последний год миллионы тонн сельхозпродукции остались на складах только потому, что их не смогли отправить на экспорт. В частности, не хватало зерновозов.

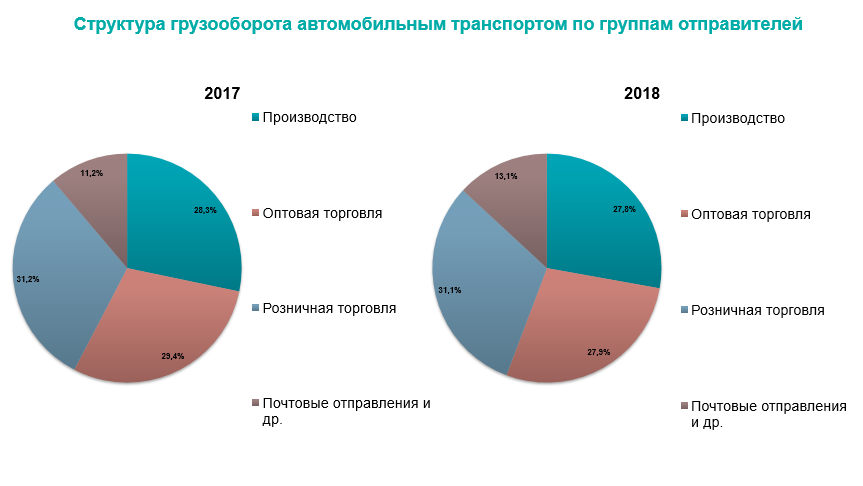

В структуре грузооборота для рынка FMCG, как и прежде, лидирующие позиции занимают товары для розничной торговли. Однако в 2018-2019 гг. продолжают расти почтовые отправления, так как новые почтовые операторы в Украине быстро развиваются. Анализ показывает, что этот сегмент продолжит увеличивать свою долю в перевозках, чего нельзя сказать о производителях.

По объемам грузооборота в Украине лидируют Киевская, Днепропетровская и Харьковская области. Наибольший прирост за последний год отмечен в Винницкой и Донецкой областях.

Основные факторы влияния на рынок FMCG

Можно назвать четыре основных фактора, напрямую влияющие на темпы и направление развития сектора FMCG:

- Общее состояние экономики. Темпы роста розничного оборота зависят от того, как развивается промышленность, выпускающая потребительские товары.

- Уровень потребительской инфляции. За последние годы стало очевидно, что этот показатель даже важнее, чем темпы девальвации национальной валюты.

- Реальные доходы населения. В первую очередь, рост заработной платы.

- Себестоимость грузовых перевозок, которая также зависит от:

- цен на топливо;

- ситуации на рынке труда;

- расходов на содержание транспортных средств.

Мы вынуждены признать, что по четвертому пункту у нас сейчас больше всего проблем. В 2019 году Украина снова ощутила свою зависимость от РФ. Которая ввела спецразрешения на поставки нефтепродуктов в Украину, а также создала проблемы с грязной нефтью в трубопроводе «Дружба». С другой стороны, по украинским законам предприятия, которые хранят топливо для своих машин, теперь вынуждены получать лицензии. Многие операторы сообщают, что они физически не успели к сроку собрать необходимый пакет документов. А ведь штраф за нарушения здесь составляет 400 тысяч гривен.

Что касается рынка труда, то здесь логистика в Украине входит в тройку отраслей экономики, в которых ощущается острая нехватка рабочей силы. По данным разных источников, логистическим компаниям сейчас нужно нанять дополнительно от 50 до 70 тыс. специалистов. А людей нет! Только за последний год количество незаполненных вакансий увеличилось на 10%. И это несмотря на то, что в логистике быстро рос уровень оплаты труда.

Наконец, всем известны проблемы с дорогами, обновлением и ремонтом автопарков. Ситуация не радужная, хотя есть перспективы. В частности, логистика в нашей экономике входит в тройку наиболее привлекательных для инвестиций секторов. Но если на автотранспорте есть на что надеяться, то ближайшие перспективы железнодорожников никак не радуют. Если в ближайшие два года условия работы на ж/д транспорте не изменятся к лучшему, он продолжит терять клиентов в унисон с сокращением своих возможностей. К примеру, сейчас из 1800 локомотивов, используемых на магистральных маршрутах, исправно работает только половина. Но надолго ли? Срок эксплуатации большинства из них перевалил за десятилетие.

И все-таки мы стараемся смотреть в будущее с оптимизмом и ожидаем позитивных изменений на рынке FMCG (как в продовольственном, так и в непродовольственном секторах), улучшения структуры потребительской корзины и других признаков экономического развития.