Анализ оптимального использования актива в Киеве. 2019 год

| Дата подготовки: | Ноябрь 2019 года |

| Количество страниц: | 38, Arial, 1 інтервал, 10 кегль |

| Графиков и диаграмм: | 6 |

| Таблиц: | 23 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

В рамках исследования оптимального использования актива в г. Киеве компанией Pro-Consulting был проведен анализ рынка коммерческой (офисной и складской недвижимости) по состоянию на 2019 г.

Определены основные факторы влияния на перспективность строительства складского и офисного помещений. Для складов это: территориальное расположение, архитектурно-строительные факторы, наличие дополнительной прилегающей к составу территории. Для офисного помещения главными факторами являются транспортная инфраструктура, формат офиса (офис+склад, коворкинг, конференц-зал и т.п.), класс, площадь, стоимость земельного участка и наличие разрешений.

При анализе текущих тенденций на рынке коммерческой недвижимости по состоянию на 2019 г. выявлена низкая вакантность в сегменте складской недвижимости. В 2019 году наблюдается дефицит складских помещений, особенно класса А. Арендные ставки, по оценкам, на лучшие складские помещения росли в течение 2018 года. В 2019 году из-за дефицита складских помещений прогнозировалось продолжение тенденции увеличения стоимости аренды и инвестиций девелоперов в новые склады. На рынке офисной недвижимости в 2018 г. средневзвешенный уровень вакантности снизился до 6%, диапазон запрашиваемых арендных ставок демонстрирует рост: в БЦ класса А – 19-40 долл./м2/мес., в классе В – 10-27 дол. /м2/мес. На начало 2019 г. на разных стадиях строительной готовности находились и были анонсированы к открытию в 2019-2020 годах 22 бизнес-центра общей арендованной площадью более 187,41 тыс. м2, а всего заявлено более 35 проектов (арендованная площадь - около 1 млн. м2).

Прогноз изменения предложения складов и офисов в районе

Рынок складской недвижимости. Толкать спрос и, как следствие, предложение на складские услуги в последующие годы будет торговая недвижимость. По оценкам, на 2019 г. в Киеве к 2021 г. было заявлено к открытию 625,6 тыс. кв. м торговых площадей. Если все эти проекты реализуются, то обязательно возникнет дополнительная сильная нагрузка на складские мощности. В этой связи увеличится предложение рынка складских помещений в микрорайонах, где основной отраслью выступает именно торговля. Объем нового предложения складской недвижимости, по идее, будет быстро поглощен за счет ранее сформировавшегося на рынке дефицита складских площадей.

Рынок офисной недвижимости. В целом в Киеве растет доля свободных офисных помещений: по итогам второго квартала 2019 г. она увеличилась с 7,2 до 8,2% по сравнению с 1 кв. в этом году. За второй квартал 2019 г. компании арендовали всего 13,7 тыс. кв. м офисных площадей, а за полугодие – 36,1 тыс. кв. м. В основном увеличение объема свободных площадей носит временный характер и это связано с фактическим переездом ряда компаний, ранее арендовавших новые офисы. Чаще переезд происходил с увеличением качества, поэтому высвобождение площадей произошло прежде всего в классе В.

К концу 2019 г. ожидается уменьшение средней доли незанятых площадей до 6%. Так, наблюдается сохранение высокой заинтересованности в поиске помещений, особенно высокого класса, которая сейчас сдерживается недостатком свободных предложений.

Детальное содержание:

1. Определение факторов влияния на строительство объекта недвижимости (складской и офисной) в г. Киеве: перечень факторов, описание, специфика воздействия

2. Общая характеристика показателей микрорайона Нивки, необходимые для определения оптимального использования актива:

2.2. Количество и список инфраструктурных объектов

2.3. Планы строительства новых инфраструктурных объектов к 2021 гг.

2.4. Инфраструктура микрорайона, подъездные пути, в т.ч. стратегический план по застройкам - публичные официальные данные

3. Общая характеристика рынка складской и офисной недвижимости в Киеве в 2018–2019 гг.

3.1. Анализ текущих тенденций рынка аренды складской и офисной недвижимости Киева (тренды, особенности, проблемы). Потребность в складах и офисной недвижимости в Киеве

3.2 Основные операторы рынка аренды складской недвижимости недвижимости Киева (до ТОП-10 ключевых конкурентов): список, застройщик, год ввода в эксплуатацию, класс, наличие парковки, площадь и другие характеристики объектов

3.3. Основные операторы рынка аренды офисной недвижимости (список, застройщик, год ввода в эксплуатацию, класс, наличие парковки, площадь и другие характеристики объектов)

3.4. Ценовая политика на рынке офисной недвижимости Киева:

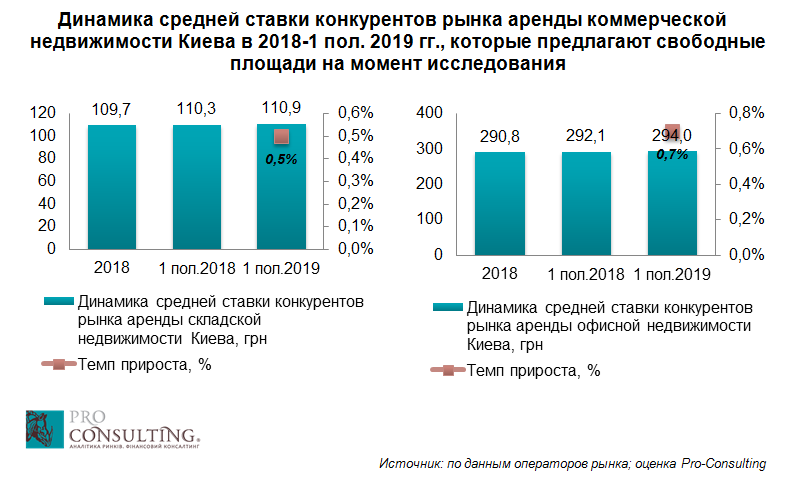

3.4.1. Динамика средней арендной ставки за 1 кв м складских помещений Киева (ключевых конкурентов) с 2018 года, а также текущие средние арендные ставки на примере некоторых арендаторов – по запросу у компании

3.4.2. Динамика средней арендной ставки за 1 кв м офисных помещений в зависимости от класса Киева с 2018 года, а также текущие средние арендные ставки на примере некоторых арендаторов – по запросу у компании

3.5. Офисная и складская недвижимость, планируемая к вводу в эксплуатацию до 2021 г. в Киеве (список, год ввода, класс и другие характеристики объектов)

4. Характеристика рынка офисной и складской недвижимости по Туполеву и в радиусе 3 км от места

4.1 Основные операторы рынка аренды складской недвижимости и офисной недвижимости в исследуемом районе: перечень, застройщик, год ввода в эксплуатацию, класс, наличие парковки, площадь и другие характеристики объектов, услуги, предлагаемые

4.2.1. Средняя арендная ставка за 1 кв м складских помещений на примере некоторых арендаторов – по запросу в компании

5. Выводы

- определение потребности в складской и офисной недвижимости в исследуемом районе

- прогноз изменения предложения складов и офисов в районе

- прогнозы изменения цены аренды в Киеве на рынке офисной и складской недвижимости до 2021 г.

- SWOT-анализ объекта и сравнение с некоторыми конкурентами

- анализ конкурентных угроз на рынке

- Рекомендации по развитию проекта до 2021 года (по результатам исследования)

Перечень таблиц:

1. Перечень и описание факторов, влияющих на строительство складской недвижимости в Киеве

2. Перечень и описание факторов, влияющих на строительство офисной недвижимости в Киеве

3. Выводы по расположению помещения на Туполева 8

4. Баланс территории микрорайона 3 жилого района «Нивки» (существующее состояние)

5. Отраслевая структура экономического комплекса микрорайона

6. Перечень и описание конкурентов рынка аренды складской недвижимости Киева с имеющейся вакантной площадью

7. Основные лидеры рынка Киева и области складской обработки и хранения, их виды деятельности и преимущества

8. Показатели доходов основных лидеров складской обработки и хранения в 2017–2018 гг.

9. Складские помещения основных лидеров складской обработки и хранения

10. Сегментация конкурентов по видам услуг

11. Перечень и описание конкурентов рынка аренды офисной недвижимости Киева с имеющейся вакантной площадью

12. Основные БЦ, расположенные на правом берегу Киева, соседних районов микрорайона «Нивки»

13. Текущие средние ставки конкурентов рынка аренды складской недвижимости Киева, предлагающих свободные площади на момент исследования

14. Тарифы на складские услуги ООО "ДСВ Логистика"

15. Наличие свободных площадей холодильных складов

16. Текущие средние ставки конкурентов рынка аренды офисной недвижимости Киева, предлагающих свободные площади на момент исследования

17. Список складской недвижимости, планируемой к вводу в эксплуатацию до 2021 г. в г. Киеве

18. Список офисной недвижимости, планируемой к вводу в эксплуатацию до 2021 г. в г. Киеве

19. Список и описание конкурентов, в радиусе 3 км от места запланированного объекта, рынка аренды складской недвижимости Киева, которые предлагают свободные площади на момент исследования

20. Перечень и описание конкурентов, в радиусе 3 км от места запланированного объекта рынка аренды офисной недвижимости Киева, которые на данный момент предлагают услуги аренды

21. Текущие средние ставки конкурентов рынка аренды складской недвижимости Киева, предлагающих свободные площади на момент исследования

22. Текущие средние ставки конкурентов аренды офисной недвижимости Киева, предлагающие свободные площади на момент исследования

23. SWOT-анализ объекта рынка складской недвижимости (ул. А. Туполева, 8)

Перечень графиков и диаграмм:

1. Карта микрорайона Нивки г. Киева

2. Карта расположения новых ЖК возле метро «Нивки»

3. Динамика средней ставки конкурентов (в радиусе 3 км) рынка аренды складской недвижимости Киева в 2018-1 пол. 2019 гг.

4. Динамика средней ставки конкурентов рынка аренды офисной недвижимости Киева в 2018-1 пол. 2019 гг., которые предлагают свободные площади на момент исследования

5. Потенциальные потребители складской недвижимости на ул. А. Туполева

6. Иллюстрация большого количества объявлений о свободных площадях офисных помещений в микрорайоне «Нивки»