Рынок топлива в Украине: сокращение средних и малых сетей АЗС

Анализ рынка топлива в Украине поведен компанией Pro-Consulting в марте 2025 года. Маркетинговое исследование позволило получить сведения о:

- факторах, оказывающих наибольшее влияние на рынок топлива в Украине, тенденциях и проблемах его развития;

- объеме и структуре реализации продукции рассматриваемого рынка;

- ценах и факторах ценообразования на рынке топлива в Украине;

- налогообложении предприятий отрасли и его воздействии на бизнес;

- прогнозном состоянии рынка топлива в Украине в 2025-2027 годах.

Готовый анализ рынка топлива в Украине можно приобрести на сайте компании. Также вам может быть полезна аналитика из готового анализа рынка оптовой и розничной торговли нефтепродуктами или анализа рынка бензина и дизельного топлива в Украине.

Если же вам необходима специфическая информация по рынку, ознакомьтесь с описанием типовой структуры исследования рынка, чтобы узнать все возможности этого аналитического инструмента.

Рынок топлива в Украине за последние годы претерпел радикальные изменения, вызванные как внешними факторами – войной и разрушением ключевых производственных мощностей, так и внутренними – изменением налоговой политики и законодательного регулирования.

Структура рынка и динамика продаж

До 2021 года рынок топлива в Украине в значительной степени зависел от импорта из России и Беларуси, на которые приходилось около 70% поставок. Собственное производство, обеспечиваемое в основном Кременчугским НПЗ, покрывало лишь 15% потребностей. Однако полномасштабное вторжение России в 2022 году полностью изменило картину: НПЗ был разрушен, поставки с северо-восточного направления прекратились, и страна столкнулась с дефицитом дизельного топлива.

Ответом стало появление множества новых импортеров, которые наладили поставки из Польши, Румынии, США, Германии, ОАЭ и других стран. Уже к 2023 году рынок топлива в Украине стабилизировался за счет диверсификации логистики, хотя общее количество игроков постепенно начало сокращаться. Также у Pro-Consulting есть уже готовые отчеты по рынку логистических услуг и рынку услуг морской логистики в Украине.

Тем не менее, объемы продаж в 2024 году снизились по сравнению с 2023-м и так и не достигли довоенного уровня. Прогноз на 2025 год указывает на дальнейшее сокращение числа АЗС, что связано как с экономическими, так и с регуляторными факторами.

Роль налогов и акцизов

Налоги и акцизы стали ключевым фактором формирования рынка топлива в Украине. С середины 2024 года их уровень начали приводить к стандартам ЕС, что вызвало рост цен на топливо и снизило рентабельность небольших сетей.

Особое влияние оказал возврат ставки НДС до 20% с июля 2023 года. Это привело к росту налоговых поступлений от всех категорий предприятий. Например, крупные компании уплатили почти 2,85 млрд грн НДС в 2024 году против 2,05 млрд в 2023-м. Аналогичная динамика наблюдалась и у средних, и у малых операторов.

При этом:

- по НДФЛ и ЕСВ ситуация оставалась относительно стабильной, с незначительными колебаниями;

- налог на прибыль не претерпел существенных изменений.

Таким образом, именно НДС стал главным источником роста налоговой нагрузки на рынке топлива в Украине.

Сообщаем, что у в каталоге готовых проектов вы найдете около 3000 готовых отчетов по рынкам мира и Украины – воспользуйтесь поиском по ключевому слову и найдите уже готовый отчет по своему рынку, который нам останется всего лишь обновить.

Законодательные изменения и их последствия

Ключевым событием конца 2024 года на рынке топлива в Украине стало вступление в силу Закона №4015-IX, который ввел авансовые платежи за каждую лицензию на розничную продажу топлива. Размер платежа зависит от ассортимента и структуры продаж:

- 30 тыс. грн/мес – для точек, реализующих только сжиженный газ;

- 45 тыс. грн/мес – для площадок с преобладанием газа в структуре продаж;

- 60 тыс. грн/мес – для АЗС, где более половины объема приходится на бензин и дизель.

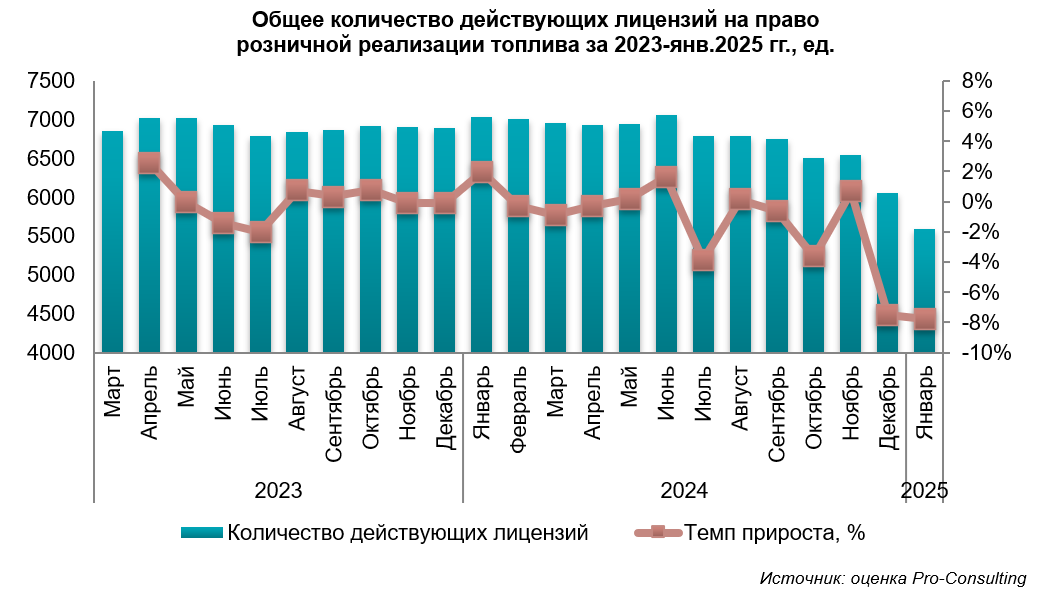

Особенность закона заключается в том, что если авансовый платеж превышает фактический налог на прибыль, разница не компенсируется. Это резко ударило по малым и средним сетям. Уже в декабре 2024 года количество АЗС сократилось на 7,5%, а в январе 2025-го – еще на 7,8%. Возможно вам будет интересно узнать и о рынке электромобилей в Украине – кстати, по аналогичной структуре мы можем исследовать любой рынок Украины или мира.

Таким образом, новый механизм фактически усилил давление на независимые сети, ускорив процесс их вытеснения с рынка топлива в Украине.

Тенденции и прогнозы

Анализ рынка топлива в Украине позволил выделить несколько ключевых тенденций:

- Консолидация рынка. Доля крупных сетей продолжает расти, тогда как малые и микрооператоры теряют позиции.

- Рост налоговой нагрузки. Приведение ставок к европейскому уровню повышает цены и снижает маржинальность бизнеса.

- Сокращение числа АЗС. В 2025 году прогнозируется дальнейшее уменьшение количества лицензированных точек.

- Зависимость от импорта. Несмотря на диверсификацию поставок, Украина остается уязвимой к внешним факторам.

Детальная информация содержится в материалах маркетингового исследования рынка топлива в Украине, размещенных в магазине готовых проектов Pro-Consulting.

Источник: Pro-Consulting

Читать также: Рынок автоцистерн в Украине