Обманчиво легкие деньги: анализ рынка онлайн–микрокредитования в Украине

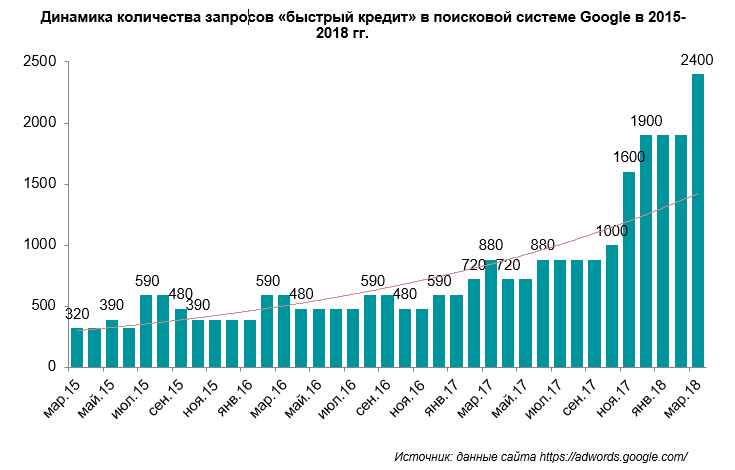

Рынок микрокредитования в Украине в настоящее время переживает период бурного развития. Все больше наших соотечественников обращаются за небольшими ссудами «до зарплаты» в микрофинансовые организации. О росте интереса в этому варианту получения средств свидетельствует динамика изменения количества тематических запросов в поисковой системе Google. Как видно из диаграммы, в марте 2018 года украинцы интересовались микрокредитами онлайн в 24,6 раза больше, чем в марте 2015-го.

За тот же период количество запросов «быстрый кредит» от украинцев увеличилось в 7,5 раз.

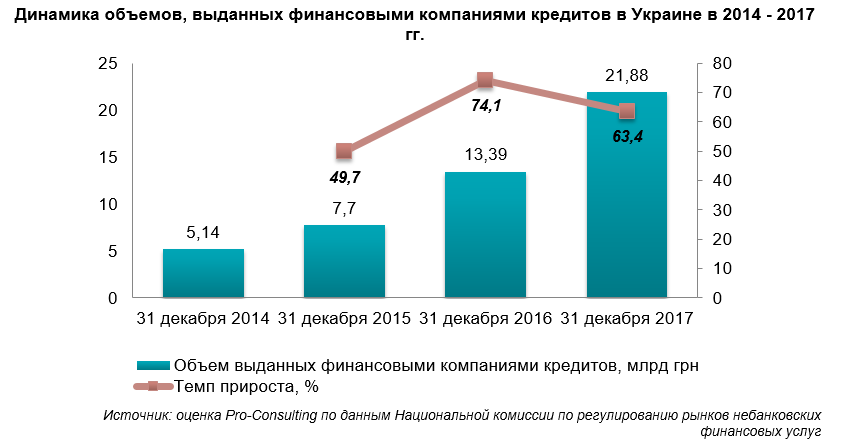

Такой стремительный рост интереса к получению микрокредитов объясняется активной рекламой этого вида финансовых услуг по всем каналам распространения, а также легкостью получения кредитов по сравнению с банковской системой. Как правило, для получения денег на рынке микрокредитования не требуется никаких гарантий их возврата. Заявку можно заполнить на сайте в сети интернет и практически мгновенно получить кредит на карточку либо в отделении организации. Первый такой кредит для нового клиента составляет до 5 тыс. гривен с последующим повышением лимита по мере продолжения сотрудничества. Пики обращений за деньгами приходятся на периоды за несколько дней до получения аванса и зарплаты – это 1-3 и 15-20 числа каждого месяца. Активизируются клиенты рынка микрокредитования и перед различными праздниками, в предотпускной период. Общий объем таких кредитов с 2014 по 2017 год увеличился в 4,2 раза и достиг по итогам прошлого года 21,88 млрд гривен.

Риски невозврата выданных заемщикам средств на рынке онлайн-микрокредитования очень высоки. Участники рынка компенсируют эти риски высокими процентными ставками, которые могут устанавливаться в диапазоне от 0,01 до 2,1 процента в день. Причем ставка 0,01% является маркетинговым приемом и устанавливается большинством организаций для первого кредита нового клиента. Средняя же процентная ставка по рынку соответствует 629,25% годовых. Для повышения эффективности своей деятельности микрофинансовые компании используют скоринговые модели оценки кредитоспособности и прогноза поведения клиентов.

Сдерживающими факторами для дальнейшего развития рынка микрокредитования являются отсутствие возможности у его участников эмитировать расчетные карты и открывать счета для клиентов, а также ограниченность источников финансовых ресурсов для расширения деятельности. Для пополнения расходных средств компании используют либо деньги своих акционеров, либо банковские кредиты.

Анализ рынка микрокредитования показывает необходимость его дополнительного законодательного регулирования. Принятый в прошлом году закон «О потребительском кредитовании» не распространяется на краткосрочные договоры, заключенные на срок до одного месяца. Дополнительное регулирование с учетом особенностей деятельности микрофинансовых организаций позволило бы ввести ее в более цивилизованные рамки, снять с рынка часть накопившегося негатива, привлечь больше добросовестных клиентов и компаний.

Компания Pro-Consulting подготовила для Вас короткий перечень готовых проектов на данную тему. Ознакомиться с проектами можно, перейдя по ссылкам:

- Анализ рынка онлайн-микрокредитования в Украине. 2018 год

- Анализ рынка коллекторских услуг Украины. 2018 год

- Анализ динамики банковских ставок для юридических лиц в Украине. 2016 год

- Анализ банковского сектора Украины. 2016 год.

- Бизнес-план открытия сети ломбардов