Лето… Жара… Хорошо бы чайку!!!

Украинский рынок холодного чая – один из немногих продуктовых рынков, зарождение, интенсивное развитие и стабилизация которого произошли буквально за последние десять лет. В конце 1990-х ряд украинских производителей предпринял попытку вывести на отечественный рынок этот популярный во многих странах продукт, однако блин оказался комом. Продукция оказалась очень дорогой, а менталитет среднего украинского потребителя не принял словосочетание «холодный чай». Мощный кризис, завершивший тысячелетие, оборвал этот первый подход. Поставки холодного чая осуществлялись в очень малых размерах, а его стоимость отвечала премиум-сегменту, что в отсутствие спроса делало внешнеэкономическую деятельность недостаточно рентабельной. 2004 год ознаменовался вхождением в Украину мощного транснационального бренда Nestea. Этот бренд зарегистрирован еще в 1948 год, а его название представляет собой сформированный из двух элементов NEStle и TEA акроним. Для большей точности стоит сказать, что это не совсем чай Nestlе, как это следует из названия. Производителем напитка является компания Beverage Partners Worldwide, созданная в 2001 году в результате стратегического объединения крупнейших мировых ТНК в пищевой сфере – The Coca-Cola Company и Nestle. Как ключевые задачи созданного альянса было задекларировано выведение на мировые рынки новых видов напитков на основе чайной и кофейной продукции, а также продвижение их с использованием имеющейся рекламной базы обеих компаний.

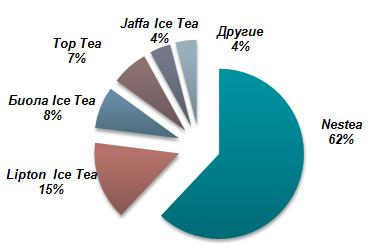

Холодный чай давно признан в Европе, а также США и ряде развитых азиатских стран (Япония, Китай) как замена сладких газированных напитков, считающихся более вредными для здоровья. Сформированная культура потребления этого чая предполагает его ежедневное потребление, особенно в летний период (отметим, что существенная сезонность является одной из проблем этого рынка). В ряде европейских стран его удельное потребление превышает 12 литров в год на человека. Выводя этот продукт на украинский рынок, компания рассчитывала на быстрый рост рынка и доминирование чая Nestea на нем. Определенный период эта стратегия срабатывала, и первые пять лет формирования и эволюции рынка характеризуются динамичным развитием со средними почти двукратными темпами прироста (в абсолютных натуральных показателях емкость рынка выросла от 1,9 до примерно 30 млн литров), а доля чая Nestea не опускалась ниже двух третей. Такие высокие показатели развития не остались незамеченными конкурентами, и летом 2008 года, как раз накануне кризиса, в Украине представил свою продукцию под ТМ Lipton Ice tea еще один мировой производитель – PepsiCo.

Такое успешное продвижение обусловлено, главным образом, эффективной маркетинговой политикой, направленной на весьма узкий спектр потребителей. В качестве своей целевой аудитории производители выбрали молодежь (возрастная группа – 18–30 лет), ориентирующуюся на европейские стандарты жизни и стремящуюся находиться в модных трендах. Молодые люди с бутылкой чая Nestea стали символом продвинутой молодежи, придерживающейся здорового образа жизни и активно проводящих время. При этом около трети холодного чая в Украине потребляется в южном регионе, еще почти четверть – в Киеве.

К 2010 году развитие начало существенно замедляться, а уже в 2012 г. впервые динамический ряд показал сокращение (излом графика), которое составило 15–17% в натуральном выражении и 10–12% в стоимостном. Такие данные свидетельствуют, что на фоне падения объемов рынка цена продукции все же выросла (примерно на 6%). Основной причиной такого сокращения показателей стал уход с рынка в течение 2012 г. трех производителей с небольшими долями, а именно:

– Carlsberg Украина, продукция под ТМ Top Tea (вышел на рынок только в 2010 году, а в 2011 году освоил долю порядка 7%);

– Киевский завод «Росинка», продукция под аналогичной торговой маркой (в качестве причины менеджмент компании указывает необходимость ребрендинга ТМ, существенного обновления как формы, так и содержания продукции, при этом подчеркивается временность выхода с рынка холодного чая);

– корпорация «Олимп», ТМ «Ювента Ice Tea» (вошла на рынок в 2006 году, показав пример нестандартной диверсификации продукции для алкогольной компании).

В 2011 году доли ключевых производителей имели следующие значения (рис. 1). Отметим, что в 2012 году, несмотря на выход нескольких операторов доля Nestea сократилась до примерно 57%.

Рис. 1. Структура рынка холодного чая Украины, 2011 г., %

Компания PepsiCo, традиционный конкурент The Coca-Cola Company, также ведет активную компанию продвижения на украинском рынке. Благодаря этому в 2012 году ее доля превысила 27%, а ее продукция была едва ли не единственной, показавшей прирост абсолютных натуральных показателей на фоне общего сокращения рынка. Известный бренд «Биола», изготавливаемый ЗАО «Эрлан» выпускает продукцию под ТМ «Биола Ice Tea» и тоже изыскивает способы наращивания рыночной доли, которая в 2012 году подросла на 1 п. п. до 9%. Из указанных ключевых игроков пока наименьшей популярностью пользуется продукция производителя «Витмарк-Украина», выпускаемая под маркой Jaffa Ice Tea. Но руководство компании, стремясь укрепиться на рынке, приняло решение значительно расширить ассортимент, выпуская обновленные серии продукции. Изюминкой новой чайной линии является учет региональных особенностей заваривания чая и изготовления напитков на его основе, при этом упаковка дополнена изложением уникальных традиций подачи чая в различных странах.

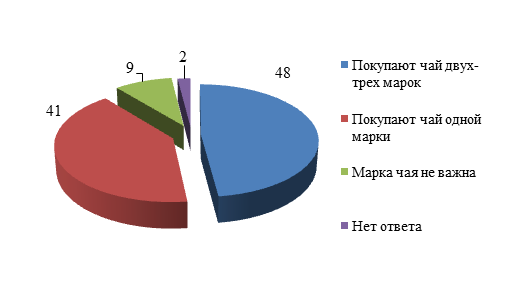

При этом почти половина украинских потребителей не высказывает явной склонности к одной конкретной торговой марке чая, а еще чуть больше 40% показывают такую лояльность (рис. 2).

Рис. 2. Выбор потребителями марок чая

Изучая причины успеха чая Nestea, специалисты отмечают, прежде всего, его широкую представленность в сети ритейла. Высокий уровень дистрибьюции, характерный для компании-производителя, обеспечил наличие продукции как в обычных магазинах, так и в точках продажи современного формата торговли, а также в заведениях сегмента HoReCa. Важным моментом является также локализация большей части продаваемого холодного чая в среднем ценовом сегменте. Отметим также, что на украинском рынке представлены и холодные чаи высокой стоимости, как правило, это продукция итальянских немецких, японских и австрийских производителей (ТМ The San Benedetto, Pokka, Pfanner и др.).

Среди форм поставки холодного чая в Украину выделяют экстракт для его приготовления и готовый к употреблению продукт. Первый поступает из Нидерландов, большая часть второго – российское направление. Лидер рынка – компания Сoca-Cola Вeverages Ukraine Ltd. – работает в обоих сегментах импорта, занимая там ведущие позиции. Объемы экспорта значительно меньше, в сегменте готовых чаев он составляет до 5% импорта и направляется преимущественно в страны СНГ, небольшие партии экстракта чая поступают в Канаду.

Выше было отмечено, что холодный чай позиционируется как более полезная пищевая продукция по сравнению со сладкой газировкой. Однако если посмотреть на состав продукции Nestea, то сложно понять, почему это так. Чайный экстракт получают путем выпаривания воды из заварки чайных листьев, а потом при изготовлении в него снова добавляют воду, сахар и (по рецептуре) различные соки. При этом, с одной стороны, указывается, что в состав напитка не входят красители и консерванты, а с другой, выполняются нормативы по указанию полного состава продукции, а это позволяет обнаружить в Nestea регуляторы кислотности, ароматизаторы, идентичные натуральным, т. е. тоже не самые натуральные компоненты. Отметим также, что указанные ароматизаторы уже некоторое время запрещено использовать на предприятиях Евросоюза. Разлив в пластиковые бутылки при отсутствии жестких требований к режиму хранения вызывает вопросы относительно срока годности в 1 год при отсутствии консервантов. Переход к оздоровительному тренду последнего периода состоял в замене черного чая на зеленый. Количество же сахара так и осталось порядка четырех полных чайных ложек, что само по себе не позволяет. Что касается использования чая Nestea детьми, то содержание кофеина в нем примерно в 3–5 раз меньше, че в растворимом кофе.

Среди проблем рынка, помимо сезонности и необходимости активной проработки населения для перехода к потреблению не очень традиционной для украинцев продукции, производителя указывают значительные первоначальные капиталовложения. Специалисты оценивают их на уровне 10–12 млн долл. США (по состоянию на 2006–2008 годы). По этой причине известная на чайном рынке компания Ahmad Tea решила не открывать производство в Украине, остановившись на российском рынке как более емком (к тому же потребление холодного чая в России в настоящее время примерно в два-три раза превышает среднеукраинский показатель). Единственным позитивом в этом контексте является то, что этой деятельностью могут заниматься только крупные производители, владеющие высокими технологиями производства пищевой продукции, а также имеющие международные сертификаты, подтверждающие ее качество. В связи с этим при возвращении тенденции роста (а основанием для ее ожидания могут стать позитивные итоги 2013 года) рынок может стать инвестиционно привлекательным для зарубежных предпринимателей. Выход мощного игрока на рынок с высоким потенциалом, которым, безусловно, является украинский, может стать динамичным толчком для начала нового этапа активного развития.