Анализ рынка холодной логистики (в том числе фармацевтической) в Украине. 2022 год

| Дата подготовки: | Июль 2022 года |

| Количество страниц: | 31, Arial, 1 интервал, 10 кегль |

| Графиков и диаграмм: | 5 |

| Таблиц: | 20 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Аналитики компании Pro-Consulting провели исследование рынка холодной фармацевтической складской логистики в Украине. Целью исследования являлась идентификация региона для строительства таможенного фармацевтического склада и анализ потенциала такого формата работы на рынке.

Были проанализированы самые крупные конкуренты и потребительские сегменты, потенциал работы с отдельными типами потребителей.

Объем предложения, который запланирован к выходу на рынок в 2022 году, должен был стать самым большим с 2013 года. По состоянию на начало февраля 2022 даже этого объема, по заявлениям экспертов и профильных аналитических компаний, было недостаточно, чтобы полностью удовлетворить рынок и в значительной степени повлиять на уровень вакантности. Отсутствие большого количества нового предложения приведет к тому, что большинство арендодателей увеличат арендную ставку.

Основной поток фармацевтической продукции в Украину идет через оптовых дистрибьюторов. Тройка крупнейших из них занимают более 75% от общего оборота на рынке.

Из-за простой на границе и проблем с горючим услуги логистических компаний растут в цене. На западе Украины очень популярна услуга кросс-докинга: товары перегружают, сортируют и развозят дальше по стране. То есть вместо полноценного складского хранения, которое невозможно из-за нехватки свободных площадей, грузы обрабатывают на месте. Из-за разрушенных складских центров операторы вынуждены строить новые логистические цепочки. В Fozzy Group частично децентрализует поставки, ищут производителей, которые будут привозить свои товары непосредственно в магазины без долгого хранения.

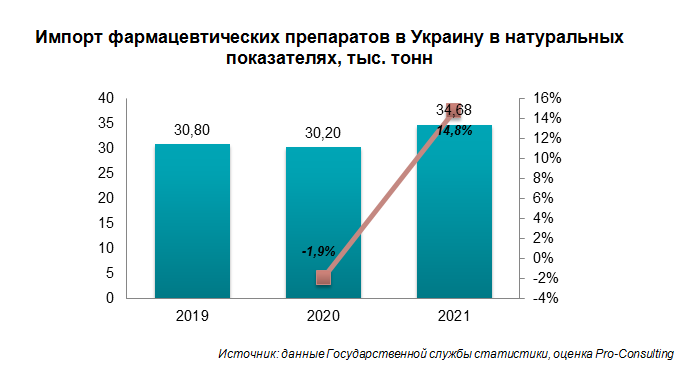

Импорт фарм препаратов в Украину сократился в 2020 году из-за пандемии, отмены плановых манипуляций и меньшей заболеваемости из-за отсутствия социальных контактов. Однако в 2021 году показатель восстановился и вырос на 12.5% по сравнению с 2019 годом.

Из-за войны в Украине, массовой эмиграции и снижения доходов населения, и боевых действий на территории определенных регионов, а также гуманитарного характера поставок, импортный рынок может снизиться до показателя около 23-25 тыс. тонн, что, соответственно, снизит уровень спроса на складское хранение в 2022 году. В 2023 году можно ожидать восстановления до 28-29 тыс тонн, а на уровень 2021 года объемы поставок смогут выйти к 2024 году.

Детальное содержание:

1. Общая характеристика рынка

1.1. Анализ тенденций развития рынка холодной логистики в Украине (факторы влияния, проблемы развития). Основные группы холодильных складов.

1.2. Оценка емкости рынка холодной логистики в Украине и исследуемых регионах в 2019-2021 гг. (динамика ввода площадей/объектов в эксплуатацию на основании публичной информации – по наличию данных); анализ показателей отрасли в условиях войны, доля разрушенных мощностей, изменение вакантности

1.3. Мониторинг СМИ о выходе новых игроков (построение новых складов)

2. Основные операторы рынка

2.1. Название компании, региональная представленность. Последние новости в деятельности компании

2.2 Характеристика складов

2.3 Адреса холодильных складов основных операторов рынка

2.4. Доли рынка основных операторов.

3. Анализ потребления на рынке

3.1 Перечень ведущих производителей в каждой из отраслей-потребителей по объемам производства:

- фармацевтика

- морепродукты

- мясо кур/свинины и КРС

-колбасы и копчености

- молоко и основные молочные продукты, сыры

- мороженое

- напитки

- овощи, фрукты и ягоды

4. Брендинг и реклама

4.1. Анализ позиционирования основных операторов рынка.

4.2. Анализ продвижения услуги «холодная логистика» на рынке

5.1. Выводы и рекомендации по дальнейшему развитию рынка холодной логистики в Украине – прогнозные тенденции на основных рынках-потребителях холодной логистики – прогноз введения новых складов на рынке холодной логистики в 2022-2024 годах – рекомендации по расположению объекта на основе кабинетного исследования

6. Инвестиционная привлекательность

6.1. SWOT – анализ рыночного направления

6.2. PEST – анализ рыночного направления

6.3. Существующие риски и барьеры входа на рынок

Перечень таблиц:

1. Нормативные температуры хранения продукции основных потребителей услуг холодильных складов

2. Наибольшие склады, пострадавшие от боевых действий в Киеве и в Киевской области в 2022 году

3. Основные объекты складской недвижимости, заявленные к вводу в эксплуатацию изучаемых регионов в 2022-2023 годах

4. Топ-10 операторов рынка холодной логистики в Украине

5. Структурирование холодных складов оптовых фармацевтических дистрибьюторов по регионам

6. Структурирование холодных составов по характеристикам

7. Стоимость и условия размещения продукции в холодильных складах

8. Мощности таможенных складов компаний, задействованных в импорте фарм продукции

9. Аптечные сети Украины по выручке

10. Основные категории спроса

11. ТОП 20 производителей морепродуктов в Украине

12. ТОП 20 производителей мяса кур/свинины и КРС в Украине

13. ТОП 20 производителей колбас и копченостей в Украине

14. ТОП 20 производителей молока и основных молочных продуктов, сыров в Украине

15. ТОП 20 производителей мороженого в Украине

16. ТОП 20 производителей напитков в Украине

17. ТОП 20 производителей замороженных полуфабрикатов в Украине

18. ТОП 20 производителей овощей, фруктов и ягод в Украине

19. SWOT – анализ рынка холодильных складов

20. PEST – анализ рынка холодильных складов

Перечень графиков и диаграмм:

1. Доли рынка основных операторов холодной логистики в Украине по площади

2. Импорт фармацевтических препаратов в Украину в натуральных показателях, тыс. тонн

3. Импорт фармацевтических препаратов в Украину по использованию третьей стороны (или прямой импорт) в натуральных показателях, тыс. тонн

4. Импорт фармацевтических препаратов в Украину компаниями-декларантами в 2021 году, в натуральных показателях, тыс. тонн

5. Импорт фармацевтических препаратов в Украину аптечными сетями в 2019-2021 году, в натуральных показателях, доля от общего импорта