2457

Аналитики компании Pro-consulting подготовили исследование рынка тракторов и сельхозтехники Украины

При этом 2010 год показал, что даже при сопутствующей внешней и внутренней конъектуре, что рынок имеет риски с точки зрения чувствительности к государственному регулированию. Так, ограничение экспорта в 2010/2011 маркетинговому году и введение экспортных пошлин в прошедшем году существенно ударило по сельхозпроизводителям (в первую очередь по экспортерам зерновых) и снизило рентабельность работы сельхозпроизводителей в Украине.

На сегодняшний день отечественные аграрии, агрохолдинги и фермеры активно закупают сельхозтехнику. По итогам 2012 года объем роста рынка в натуральном выражении составил 10%.

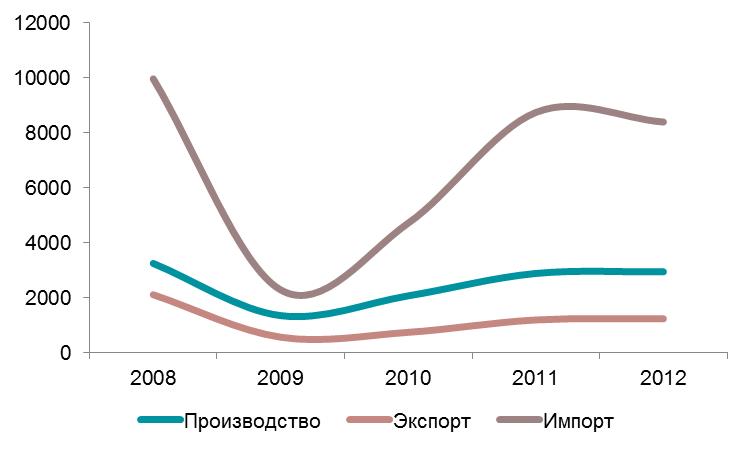

Динамика основных показателей развития рынка тракторов и СХТ в Украине в 2008-2012 гг. в денежном выражении, млн. грн.

Источник: по данным Госкомстата Украины; оценка Pro-Consulting

На украинском рынке тракторов и сельскохозяйственной техники превалирует дорогостоящая высокотехнологичная продукция, импортируемая из США (28,7% в денежном выражении). Наиболее востребованной является сельхоз техника John Deer, KINZE, Case, Great Plains. На втором месте по объемам реализации находится немецкая техника, доля которой составляет 20,7%.

Белорусская сельхозтехника, обеспечивающая выгодное сочетание высокого качества и приемлемой цены, также широко применяется украинскими аграриями. Доля поставляемой из Беларуси продукции составляет 8,5% от общего объема продаж. На отечественный рынок тракторы и сельскохозяйственная техника завозится из Нидерландов, Франции, Китая, Италии и др. стран. Что касается продукции от отечественно производителя, то ее удельный вес составляет 16,9% в денежном выражении.

Структура рынка тракторов и СХТ в разрезе происхождения продукции в 2012 году, в денежном выражении, %

Источник: данные Госкомстата, оценка Pro-Consulting

Согласно данным Государственного комитета статистики 2006-2008 гг. отечественные предприятия существенно наращивали объемы производства, по большинству групп товаров. В 2009 году произошел обвал производства сельхозтехники. Также существенно сократились показатели импорта и экспорта сельхозтехники в стране, что свидетельствует о сокращении внутреннего рынка.

В 2010 году в связи с ростом спроса на сельхозтехнику на рынке объемы производства данной продукции существенно выросли. В 2011 году объемы производства основной сельхозтехники продолжили свой рост.

По итогам 2012 года производители уменьшили производство сельскохозяйственной техники практически по всем статьям, так в сегменте техники для растениеводства падение выпуска продукции составило 11%, а сегмент техники для животноводства показал снижение на 25,3%. По данным Госкомстата Украины выпуск тракторов в предыдущем году сократился на 20%. В сегменте зерноуборочной и кормоуборочной техники предприятия снизили производство на 3,5 тыс. ед. (-10%).

Подводя итоги можно сделать вывод, рынок сельхозтехники Украины достаточно нестабильный и поэтому прогнозировать его показатели довольно сложно. Так, объемы производства постепенно увеличивались, но темп прироста был нестабильным и в отдельных товарных группах после кризиса объем производства снижался. Это свидетельствует о том, что на отечественных производителей влияет не только уровень спроса на рынке, но и уровень конкуренции со стороны импортеров техники.

Также на отечественное производство оказывают влияние изменения, которые были внесены в Закон Украины "О стимулировании развития отечественного машиностроения для агропромышленного комплекса", который позволит перевести отечественное аграрное производство на качественно новый уровень хозяйствования. По данным Департамента инженерно-технического обеспечения и сельскохозяйственного машиностроения Министерства аграрной политики и продовольствия на техническое переоснащение сельскохозяйственной техники в Украине планируются расходы 125 млрд. грн. на последующие 5 лет.

В целом же, анализ рынка позволяет проследить основные тенденции развития исследуемого рынка, а также узнать о перспективах его развития на ближайшие годы.

Ознакомиться с полным описанием и структурой исследования Вы можете, пройдя по следующей ссылке: Обзор рынка тракторов и сельскохозяйственной техники Украины

Дата размещения: 23.05.2013

смотреть следующую новость