Разрушение сахарной промышленности Украины. Есть ли шанс улучшить ситуацию?

Украина – регион традиционного производства сахара. В 1914 году в Российской Империи действовал 241 сахарный завод, из них в Украине – 203. Здесь работало 120 тысяч рабочих, что составляло 20% всех украинских рабочих. Производство сахара возросло с 200 тонн в

Рис. 1. Принципиальная схема производства сахара

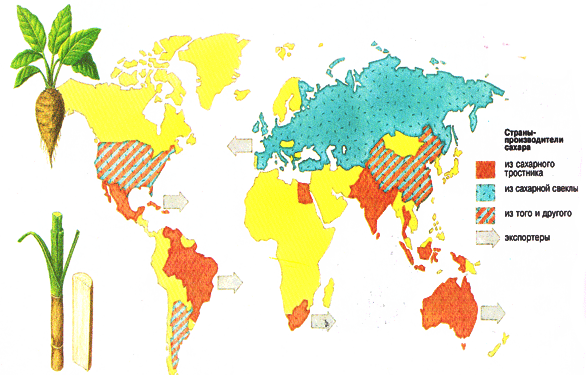

Начало развала сахарной отрасли Украины положил распад СССР. Не подкрепленные внешним спросом колоссальные объемы производства мертвым грузом осели в Украине. Экспорт сахара упал в разы, а в  (как и многие другие), а приватный капитал не выявил существенного интереса к этой сфере пищевой промышленности. Весь производимый сахар начал поступать на внутренний рынок, потребление на котором ограничено 2 млн тонн и в настоящее время, когда высокие показатели развития демонстрирует кондитерский сегмент пищепрома. Неуправляемый процесс разрушения отрасли постепенно привел к тому, за 23 года независимости Украина утратила способность обеспечивать сахаром даже собственный рынок. Украина практически выпала из значимых игроков на мировом рынке производства свекловичного сахара (рис. 2).

(как и многие другие), а приватный капитал не выявил существенного интереса к этой сфере пищевой промышленности. Весь производимый сахар начал поступать на внутренний рынок, потребление на котором ограничено 2 млн тонн и в настоящее время, когда высокие показатели развития демонстрирует кондитерский сегмент пищепрома. Неуправляемый процесс разрушения отрасли постепенно привел к тому, за 23 года независимости Украина утратила способность обеспечивать сахаром даже собственный рынок. Украина практически выпала из значимых игроков на мировом рынке производства свекловичного сахара (рис. 2).

За 1990-е годы число демонтированных заводов составило порядка 50. Потом был период относительного покоя, после чего в 2006 г. пошла вторая волна разрушения отрасли. Как это часто бывает в Украине, причиной ухудшения стало улучшение, а именно: показатель производства в указанном году составил 2,6 млн тонн, что стало для сахаропроизводителей поводом для кризиса. Довольные снижением цен потребители еще не догадывались, что со следующего года производство будет падать. К 2009 году в ряде прежде активных областей-сахаропроизводителей Украины (Одесской, Днепропетровской, Николаевской) закрылись все заводы, а политика сокращения площадей под свеклу привела к тому, что урожай последней упал относительно показателя 2006 года более чем вдвое (в 2,2 раза до 10,1 млн тонн). Всего же за 4 года количество функционирующих заводов уменьшилось в 1,78 раза и достигло 73. Все это происходило на фоне укрупнения действующих компаний. Отметим также, что эти 73 компании могли производить до 3,5 млн тонн сахара, однако не делали этого за ненадобностью. Большая часть из 1860 хозяйств по выращиванию свеклы в 2010 г. были структурными элементами сахарных холдингов, поэтому продукция гарантированно реализовывалась. Такое хаотичное развитие отрасли привело к первому ввозу сахара в Украину под предлогом защиты от его дефицита. Этому не помешала даже довольно высокая заградительная пошлина на импорт белого сахара размером 50%. На рынок вышли новые игроки – компании-импортеры, а сами поставки извне, как и многие другие, разделились на два потока – легальный импорт и неофициальный ввоз продукции, соотношение между которыми за период 2008–2010 гг. эксперты оценивают как 1:2,23. Среди компаний-импортеров выделим кондитерского гиганта Roshen, закупающего сахар для потребностей собственного производства. Ситуации в этот период добавило красок вступление в ВТО, одним из условий которого была льготная закупка четверти миллиона тонн сахара-сырца. На рынке появился тростниковый сахар, что помогло в сложном 2010 г. выровнять рынок и не допустить нерегулируемого роста цен. Прогнозируемое же негативное влияние на развитие сахарной отрасли было не более сильным, чем идущее прежние два десятилетия разрушение основ ее существования.

Рис. 2. Мировые регионы производства сахара по видам сырья

Маркетинговый год в сахарной промышленности длится с сентября (когда начинается сезон непосредственного сахароварения) по август. В сезон 2012/2013 МГ имела место дальнейшая концентрация производства сахара. Около 40% из изготовленных 2,2 млн тонн продукции (годовое сокращение – 5,6%) выпущено тремя холдингами. Однако произошедшие структурные смещения не являются исключительно результатом конкурентной борьбы. Так, снижение доли компании Кернел вызвано реализацией ее планов по выходу из сахарного бизнеса вплоть до продажи сахарных заводов, ранее являвшихся основными активами ОАО «Сахарный Союз «Укррос». Аналогичное решение принято менеджментом компании «Синтал». При этом следует отметить, что отсутствие согласованной политики развития сахарной отрасли даже при наличии профильной организации – Национальной ассоциации сахарщиков «Укрцукор» приводит к существенным колебаниям на рынке и неопределенности даже для его мощных участников. Практически не ведется деятельность по диверсификации рынков сбыта продукции. Мизерные объемы поставок (до 8%) направлялись преимущественно в Россию и страны СНГ, однако в последний период продовольственный экспорт в Россию становится заложником политической ситуации, его показатели в целом катастрофически сокращаются. Прочие зарубежные рынки практически закрыты для украинской продукции, поскольку конъюнктура таких рынков формируется годами, и ворваться на них непросто, однако работа как отдельными компаниями, так и центральными органами (в частности, профильным Министерством) в этом направлении практически не ведется (как это было, например, с планомерным выходом украинских компаний на международный рынок яиц и яйцепродуктов). В отсутствии устойчивых внешних рынков сбыта катастрофой становятся и хороший урожай сахарной свеклы, и повышенный уровень ее сахаристости. Например, холдинг «Астарта», лидировавший в 2012/2013 МГ с показателем 19,4% в дальнейшем принял решение о сокращении производства. Менеджмент компании объясняет это тем, что в указанном году было перепроизводство сахара, усугубившееся высоким объемом переходящих остатков (порядка 32% выработки), результатом этого стало снижение цен и сокращение рентабельности деятельности предприятия. Наименее потеряли в прибыли вертикальные холдинги, на которых реализована цепочка от подготовки семян свеклы и совершенствования технологий ее выращивания до продуманной логистической концепции реализации изготовленного сахара. Указанное решение «Астарты» было подхвачено другими крупными производителями, и в результате 2013/2014 МГ завершился с новым рекордным показателем – 1,2 млн тонн. Так мало сахара в Украине давно не производилось. Следствием этого стал возврат к внешним закупкам, что специалисты рассматривают как серьезную проблему рынка.

Число сахарных заводов в сентябре 2013 г. составило 38, тогда как в ноябре предшествующего года их было 63. Текущий маркетинговый год также ожидается непростым. Рост стоимости продукции начался еще в сезон переработки, чего ранее практически не наблюдалось. Объем производства прогнозируется на уровне 1,4 млн тонн, что примерно на 64% ниже прошлогоднего показателя. Ожидается и сокращение внутреннего потребления, причиной чего является, главным образом, запрет на экспорт продукции компании Roshen в Российскую Федерацию.

Из новаций последнего периода в сфере государственного регулирования отрасли отметим озвученный план Минагропрома отказаться от установления минимальных цен на сахар и сахарную свеклу. Аграрии опасаются, что отсутствие утвержденного минимума приведет к обвалу цен и в результате – к  убыточности и выращивания свеклы, и производства сахара. Аналитики рынка не согласны с такой позицией и указывают, что сегодня при официальной минимальной цене 4,3 тыс. грн / тонну оптовые цены поставки составляют в среднем 8,2 тыс. грн / тонну, т. е. в 1,9 раза больше. В условиях дефицита продукции розничный ритейл постепенно гонит цены вверх, объясняя это обвалом национальной валюты, продолжающимся обострением политической и накапливающимся ухудшением экономической ситуации, а также вызванным этим скачкообразным ростом спроса на товары первой необходимости, к которым в Украине традиционно относится сахар. Так, только за первые две недели марта рост потребительских цен на сахар составил 6,2%, и предел повышения цен пока не достигнут.

убыточности и выращивания свеклы, и производства сахара. Аналитики рынка не согласны с такой позицией и указывают, что сегодня при официальной минимальной цене 4,3 тыс. грн / тонну оптовые цены поставки составляют в среднем 8,2 тыс. грн / тонну, т. е. в 1,9 раза больше. В условиях дефицита продукции розничный ритейл постепенно гонит цены вверх, объясняя это обвалом национальной валюты, продолжающимся обострением политической и накапливающимся ухудшением экономической ситуации, а также вызванным этим скачкообразным ростом спроса на товары первой необходимости, к которым в Украине традиционно относится сахар. Так, только за первые две недели марта рост потребительских цен на сахар составил 6,2%, и предел повышения цен пока не достигнут.

И хотя в настоящее время еще нельзя говорить об окончательном падении привлекательности бизнеса по производству сахара, но многие серьезные игроки уже не только планируют, но и реализуют диверсификацию продукции, переводя свое внимание на зерновой сегмент агросферы, где состояние дел с реализацией выращенной продукции намного более устойчивое.