Анализ результатов экспертного опроса в сегменте недвижимости. 2019 год

| Дата подготовки: | Август 2019 года |

| Количество страниц: | 20, Arial, 1 интервал, 10 кегль |

| Графиков и диаграмм: | 5 |

| Таблиц: | 7 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | русский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Аналитиками Pro-Consulting был проведен анализ рынка жилой и торгово-офисной недвижимости в Украине. В рамках исследования проанализирована структура рынка недвижимости Украины, определены факторы, которые влияют на развитие рынка. В рамках исследования был осуществлён опрос 3 экспертов рынка жилой и торгово-офисной недвижимости Украины. Проведён анализ и оценка среднего уровня торга и рамок торга при покупке жилой и торгово-офисной недвижимости, а также приведены факторы, которые влияют на размер возможного торга. Проведен анализ факторов, которые влияют на ликвидность объектов недвижимости и подведён итог касательно того, какие объекты недвижимости являются более и менее ликвидными в Киеве и по Украине в целом. Определены возможные тенденции дальнейшего развития рынка жилой и торгово-офисной недвижимости.

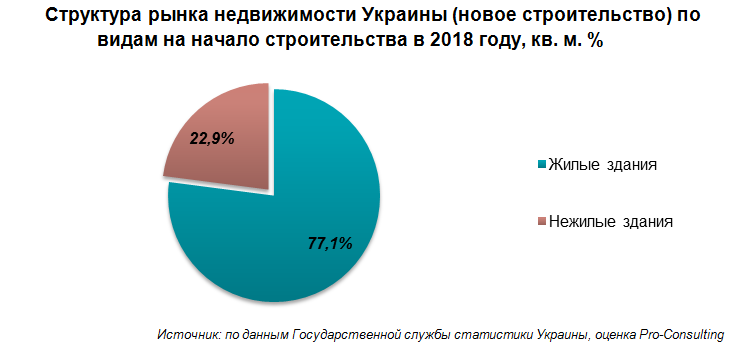

В структуре украинского рынка недвижимости (новое строительство) по видам на начало строительства в 2018 году, доля площади нежилых (коммерческих) помещений составляла 22,9%.

В 2018 году по сравнению с 2017 годом на рынке недвижимости Украины было продано объектов жилой недвижимости больше на 4,7%, согласно статистике Министерства юстиции Украины.

На первичном рынке жилья при покупке квартиры от застройщика торг, как правило, не осуществляется: операторы рынка, предлагают различные условия рассрочки оплаты и периодически вводят акционные предложения, предусматривающие скидки при 100% оплате приобретаемого жилья, часто с дифференциацией по количеству комнат, либо распространяющиеся на отдельные квартиры.

На вторичном рынке жилья для квартир нижнего ценового диапазона, собственники которых уже снизили цены предложения в соответствии с рыночными тенденциями, величина скидки для реальных покупателей обычно не превышает 3-5%, поскольку подобные объекты наиболее востребованы на рынке. Квартиры, выставленные на продажу по ценам выше среднерыночных, как правило находят покупателя при готовности собственника уступить не менее 7%, а в некоторых случаях - до 10% и более от заявленной стоимости.

Значительный размер торга для малоэтажных жилых домов обусловлен их высокой общей стоимостью – уровень ценовых показателей на рынке домовладений, как правило, значительно превышает уровень первичного и вторичного рынка квартир.

На рынке земельных участков под индивидуальную жилую застройку ввиду значительного снижения спроса продавцы готовы уступать в среднем 5-10% заявленной стоимости для качественных вариантов (участков с готовыми документами, с подведенными коммуникациями, характеризующиеся удачным месторасположением и конфигурацией и т.д.) и порядка 10-30% – для участков без коммуникаций, расположенных в районах с отсутствующей либо слабо развитой инфраструктурой.

На рынке садовых и дачных участков наблюдается тенденция перехода к фиксации ценовых показателей в гривне. Собственники наиболее качественных участков (в благоустроенных кооперативах) уступают, как правило, не более 5-10% цены предложения. Неликвидные же варианты (в том числе и объекты с завышенной стоимостью), как и ранее, реализуются со значительным дисконтом либо находят покупателя в течение длительного времени.

Размер скидки для каждого конкретного объекта недвижимости определяется его площадью, индивидуальными обстоятельствами продажи, сроком экспозиции на рынке, локацией, инфраструктурой в районе размещения и т.п.

Наибольшая доля сделок проводится в сегменте продажи жилых квартир стоимостью $30 000-100 000 – 41,3% реализованных сделок.

Основные характеристики рынка недвижимости в 2018-1 кв. 2019 гг.:

• стабильность темпов строительства;

• большое количество предложений жилья;

• перемещение спроса из пригорода на окраины и в промышленные зоны;

• покупка квартир с небольшой жилой площадью (наиболее востребованы одно- и двухкомнатные);

• наряду с традиционными планировками квартир представлено жилье евроформата — с просторной кухней-гостиной;

• небольшая разница цен на первичном и вторичном рынке;

• новостройки более востребованы, чем вторичное жилье;

• более ощутимая конкуренция и борьба за внимание платежеспособного клиента;

• рост финансирования коммерческой недвижимости;

• подорожание эконом класса (в 2018 году средняя цена по Киеву составляла 19 000 грн./кв. м, в 2017 — 16 700 грн./кв. м., а в 1 полугодии 2019 – 24 000 грн./кв. м.);

• снижение цен на постройки класса «элит» (в 2018 году средняя цена по Киеву 53 000 грн./кв. м, в 2017 — 61 000 грн./кв. м., а в 1 полугодии 2019 – 54 000 грн./кв. м.);

• увеличение процента кредитов на недвижимость;

• снижение спроса на покупку домовладений.

По мнению экспертов, цены на недвижимость в Украине будут постепенно расти – ожидается, что жилье подорожает на 20%. Такая ситуация предсказуема на фоне большого количества предложений и малого спроса, существенного повышения заработной платы: на застройщика давит повышение цен на стройматериалы, транспортные услуги, топливо, увеличение процентных ставок по кредитам.

Основными трендами в 2019 году рынка коммерческой недвижимости станет повсеместная конкуренция ТРЦ с сектором е-commerce, а также продолжится процесс диджитализации логистических процессов.

Детальное содержание:

1. Общие тенденции на рынке коммерческой (торгово-офисная) и жилой (квартиры и домовладения) недвижимости в Киеве и в крупных городах Украины с 2018 года

- Жилая недвижимость (квартиры и домовладения)

- Офисная недвижимость

- Торговая недвижимость

2. Рамки торга и средний наиболее вероятный размер торга по жилой недвижимости (квартиры и домовладения) в Киеве (и мнение по данному вопросу в других крупных городах: Одесса, Днепр, Харьков, Львов)

- В Киеве

- Города-миллионники (Одесса, Днепр, Харьков, Львов)

3. Рамки торга и средний наиболее вероятный размер торга для торгово-офисных помещений в Киеве (и мнение по данному вопросу в других крупных городах: Одесса, Днепр, Харьков, Львов)

- В Киеве

- Города-миллионники (Одесса, Днепр, Харьков, Львов)

4. На основании чего сформировано мнение экспертов по первым двум вопросам

5. Мнение экспертов о ликвидности недвижимости: наиболее ликвидные типы объектов, наименее ликвидные типы объектов

6. Мнение о текущей стадии развития рынка недвижимости и, по возможности, среднесрочный прогноз/ожидания.

7. Выводы и прогнозные тенденции на рынке

Перечень таблиц:

1. Общая площадь офисных зданий (новое строительство) по регионам в 2018 году, кв.м.

2. Общая площадь торговых зданий (новое строительство) по регионам в 2018 году, кв.м.

3. Рамки торга при покупке жилой недвижимости в г. Киев в 2018-1 полугодии 2019 гг., %

4. Рамки торга при покупке жилой недвижимости в г. Киев в 2018 г., количество сделок

5. Примеры объектов торгово-офисной недвижимости в г. Киеве в 2018-1 полугодии 2019 гг., %

6. Основные факторы, повышающие ликвидность недвижимости

7. Положительные и негативные стороны покупки дома в пригороде Киева

Перечень графиков и диаграмм:

1. Структура рынка недвижимости Украины (новое строительство) по видам на начало строительства в 2018 году, кв. м., %

2. Структура транзакций по отчуждению прав собственности на недвижимое имущество в Украине в 2018 гг.

3. Общая площадь коммерческих зданий (новое строительство) в Украине по видам на начало строительства в 2018 году, кв. м.

4. Причины сделок на рынке офисной недвижимости Украины в 2018 году, %

5. Доли сделок в сфере покупки/продажи жилой недвижимости (квартиры) в г. Киев в 2018-1 полугодии 2019 гг. по сегментам, %