Анализ мирового рынка космических технологий. 2022 год

| Дата подготовки: | Июль 2022 года |

| Количество страниц: | 78, Arial, 1 интервал, 10 кегль |

| Графиков и диаграмм: | 24 |

| Таблиц: | 21 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Компания Pro-Consulting подготовила анализ рынка космических технологий за 2020-2021 года.Ситуация на рынке пусковых услуг резко изменилась в 80-х годах. Тогда начался процесс движения рынка от государственных монополий к конкуренции частных компаний. Во Франции к невоенному сегменту космического рынка была допущена частная компания Arianespace, которая оказывала услуги по запуску спутников связи на низкую околоземную орбиту. Именно опыт Arianespace и последовавших за ним частных компаний заложил основу для нынешнего конкурентного рынка пусковых услуг. Однако по-настоящему эта конкуренция началась только на рубеже нового тысячелетия.

За последние два десятилетия космические стартапы, рассмотренные в исследовании, продемонстрировали, что могут конкурировать с крупными публичными аэрокосмическими подрядчиками, за счет инновационных технологий, большей гибкости и конкуренции, такими как Boeing и Lockheed Martin, а также государственными агентствами.

Разработка и внедрение новых технологий позволяют получить огромное преимущество на рынке. В первую очередь это касается повторного использования первой и второй ступени ракеты, а также полезной нагрузки.

По данным аналитической и инженерной компании Bryce Space and Technology, в 2021 году насчитывалось 165 ведущих коммерческих компаний по запуску, но только 7 фактически запускали спутники и грузы на орбиту. Это немного, если учесть, что в целом около 75 процентов всей экономики NewSpace (примерно 271 миллиард долларов) приходится на бизнес по созданию, обслуживанию и запуску спутников на орбиту.

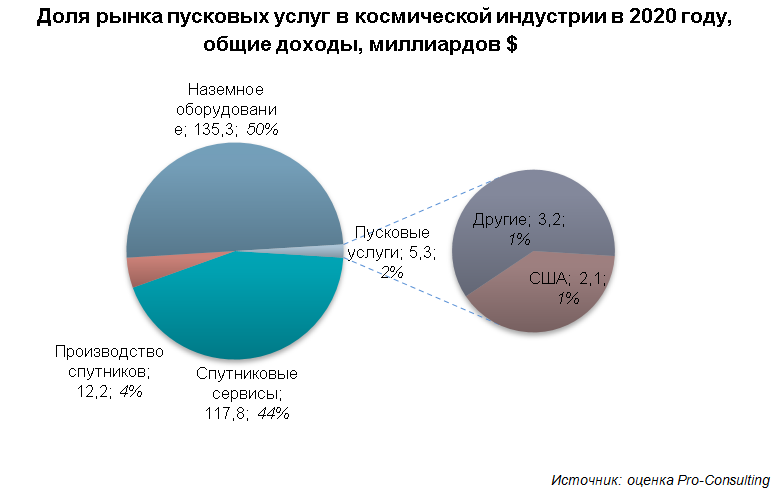

Если рассматривать запуск и доставку грузов как отдельную отрасль, ее мировой оборот составляет всего $5,3 млрд (доходы от 94 успешных запусков в 2020 году). Это примерно 2% общего рынка SpaceTech.

Рынок пусковых технологий является относительно маленьким. Основные его игроки составляют не более 15-20 компаний. Всего в сфере пусковых технологий насчитывается около 80-165 компаний.

Стартапы и масштабные компании внедряют инновации с помощью небольших спутников, которые будут развернуты на низкой околоземной орбите (LEO) для повышения скорости и подключения к Интернету. Они также удовлетворяют эту потребность, используя спутники с очень высокой пропускной способностью на LEO и геостационарных орбитах (GEO). Спутниковый IoT обеспечивает улучшенные облачные вычисления, решения IoT и транзитную связь для существующих наземных систем. Орбитальные технологии, такие как расширение миссии и сервисная робототехника, являются новыми тенденциями в области спутниковых технологий. ИИ, например, обеспечивает автономную работу спутников и увеличивает мощность обработки данных. Кроме того, конструкции спутниковых автобусов теперь включают реконфигурируемые полезные нагрузки, интеллектуальные системы питания и бортовые двигательные технологии. Затраты на запуск спутников также снижаются за счет усовершенствования многоразовых ракет и использования гибких стартовых площадок. Наконец, аддитивное производство позволяет стартапам-спутникам собирать большие космические конструкции как в космосе, так и на Земле.

Детальное содержание:

1. Пусковые технологии

1.1 Описание отраслей (анализ по пунктам по каждому из исследуемых направлений)

1.2 Факторы, которые влияют на потенциал направления

1.3 Показатели развития направлений в ретроспективе 2012-2022 гг, в денежных показателях

1.4 Насыщенность конкуренции в отрасли (индексы конкуренции) – оценка риска столкнуться с монополией

2. Спутниковые технологии

2.1 Описание отраслей (анализ по пунктам по каждому из исследуемых направлений)

2.2 Наличие структуры отраслей и количество смежных направлений, которые закрывает та или иная технология

2.3 Размер отраслей применения, которые потенциально смогут использовать услуги данной отрасли, описание отраслей и возможности применения

2.4. Количество игроков в отрасли, размеры компаний

2.5 Анализ существующих и инновационных технологий в исследуемых отраслях

2.6 Факторы, которые влияют на потенциал направления

2.7 Показатели развития направлений в ретроспективе 2012-2022 гг, в денежных показателях

2.8 Насыщенность конкуренции в отрасли (индексы конкуренции) – оценка риска столкнуться с монополией

3. Прогнозные тренды, риски и проблемы развития

3.1 Проблемы, которые замедляют развитие исследуемых отраслей

3.2 Наличие государственных и корпоративных программ по развитию в исследуемых отраслях

3.3 Прогнозные тенденции развития отраслей на 2022-2032 гг.

3.4 Построение консенсус-прогноза динамики развития исследуемых отраслей космической индустрии

Перечень таблиц:

1. Список компаний, которые совершили запуск ракеты в 2021 году

2. Основные игроки сферы пусковых технологий в 2021 году

3. Компании сферы SpaceTech, которые недавно вышли на IPO или планируют в ближайшем будущем

4. Цены на услуги космического туризма в некоторых компаниях в 2020-2021 гг.

5. Компании, которые пробовали развивать услуги космического туризма

6. Игроки отрасли космического туризма в 2021 году

7. Основные игроки сферы перемещения грузов по орбите (развивающиеся компании) в 2021 г.

8. Факторный анализ динамики рыночной доли основных игроков в сфере пусковых технологий в 2020-2021 гг.

9. Сравнение производительности трех спутниковых сервисов

10. Спутниковая технология vs 5G по стоимости

11. Список основных Глобальных и региональных навигационных спутниковых систем (GNSS)

12. Структура спутниковых услуг и наземного спутникового оборудования в 2020 году

13. Градация стран по количеству активных спутников

14. Доля 50 компаний, владеющей большей частью спутников, за типом спутников и типом организации

15. Основные игроки/компании в глобальной спутниковой индустрии, предоставляющие телекоммуникационные спутниковые услуги

16. Примеры стартапов, занявших различные ниши в индустрии спутниковых технологий

17. Факторный анализ динамики рыночной доли основных игроков в сфере пусковых технологий в 2020-2021 гг.

18. Основные проблемы, замедляющие развитие аэрокосмической отрасли и уровень их влияния

19. Наличие государственных программ в исследуемых странах

20. Динамика космического бюджета стран в 2012 – 2021 гг., млн. долл. США

21. Запланированные первые пуски в сегменте малых ракет-носителей в 2022-2030 гг., характеристики ракет и привлеченные компаниями инвестиции

Перечень графиков и диаграмм:

1. Доля рынка пусковых услуг в космической индустрии в 2020 году, общие доходы, миллиардов $

2. Сегментация отрасли пусковых технологий по полезной нагрузке в 2019 году

3. Стоимость космического полета в 2000-2022 гг., $/кг

4. Схематическое отображение основных частей ракеты, которые производятся публичными компаниями

5. Сегментация запусков ракет-носителей на орбиту по странам в 2021 году

6. Количество пусков ракет среди коммерческих компаний в 2021 году

7. Источники снижения цен на пусковые технологии, $ за кг полезной нагрузки

8. Причины провалов во время запуска в 2007-2022 гг.

9. Динамика доходов от сферы пусковых технологий и количество запусков (государственных и коммерческих) в 2012-2021 гг.

10. Средняя цена одного запуска ракеты носителя в 2012-2021 гг., млн. $ (без учета инфляции и объёма полезной нагрузки)

11. Структура запусков по типу полезной нагрузки, 2012 и 2019 год

12. Основные компании, оперирующие в глобальной спутниковой индустрии (2021)

13. Влияние основных инновационных тенденций на спутниковые технологии

14. Классификация спутников с учетом их массы

15. Динамика доходов от мировой спутниковой индустрии в 2012-2021 гг. в разрезе сегментов, млрд. долл. США

16. Сравнение структуры доходов от мировой спутниковой индустрии в 2012 и 2021 гг., %

17. Подсчет космического мусора по типу объектов в 1961-2021 гг.

18. Количество активных спутников по странам в 2021 году

19. Схематическое изображение Deep Space Network

20. Прогноз стоимости доставки грузов в космос, до 2100 года, дол. за к

21. Прогноз развития экономики Космоса до 2040 года по отраслям, по данным Morgan Stanley Research

22. Прогноз развития рынка пусковых услуг до 2032 года

23. Прогноз динамики объёма рынка пусковых услуг в 2022-2032 гг, в денежном выражении, млрд. $

24. Прогноз динамики объёма рынка глобальной спутниковой индустрии в 2022-2032 гг., в денежном выражении, млрд. $