Интерес украинских потребителей к услугам курьерской доставки растет – комментарии Серафимы Русинович, начальника отдела анализа рынков аналитического департамента компании Pro-Consulting. Бизнес

Интерес украинских потребителей к услугам курьерской доставки растет. И хотя 2014 г. был сложным, палочкой-выручалочкой для всех участников рынка стал сегмент b2c (“Business to Consumers” — бизнес для потребителей). Кроме того, возмещая потерю части клиентов на внутреннем рынке, отечественные перевозчики активно налаживали международные поставки. Кое-что получилось.

В народ

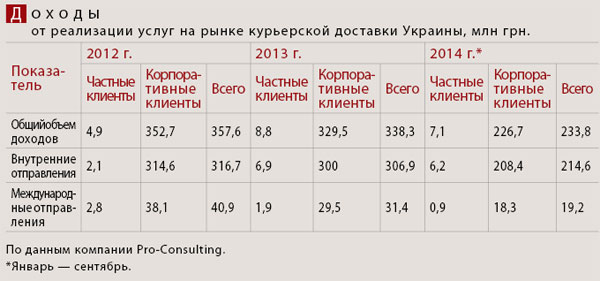

Несмотря на то что почти весь украинский рынок экспресс-доставки (или курьерской доставки — доставки грузов, документов, товаров в определенные сроки) ориентирован на обслуживание корпоративных клиентов (97% рынка; см. “Структура доходов…” на стр.26), специалисты отмечают, что в стране активно развивается сегмент курьерской доставки для частных клиентов — b2c.

В частности, по данным Госстата, за январь — сентябрь 2014 г., по сравнению с аналогичным периодом 2013 г., доходы операторов от реализации курьерских услуг населению увеличились на 17,9% — до 7,1 млн грн. Стимулирует рост этого сегмента развитие интернет-торговли (e-commerce), вследствие чего увеличивается количество перевозок товаров.

Многие интернет-магазины не имеют собственных транспортных служб, поэтому привлекают игроков рынка экспресс-доставки (часто нескольких). А перевозчики, со своей стороны, предлагают интернет-магазинам взаимовыгодные условия сотрудничества на долгосрочной основе.

Как заметил Александр Куницкий, коммерческий директор почтово-логистической группы “Мист Групп” (г.Киев; с 2005 г.), в 2014 г. объем украинского рынка интернет-торговли увеличился на 30%. “Интернет-торговля уже давно развивается на американском и европейском рынках и не могла не затронуть Украину.

Спрос на товары интернет-магазинов и каталогов растет, так как цены в них гораздо ниже, чем в магазинах offline”, — пояснил он. Действительно, не только формирование культуры потребления этой услуги, но и уменьшение доходов украинцев подталкивает к поиску более выгодных предложений товаров в интернете.

То есть экономические и политические проблемы, с одной стороны, усложнили работу логистических операторов в прошлом году, так как привели к росту операционных расходов игроков (вследствие удорожания топлива, арендных и коммунальных платежей и т.д.), перестройке работы компаний (вследствие аннексии Крыма, войны на востоке страны). С другой — подстегнули развитие “частного” сегмента рынка курьерской доставки.

Операторы считают, что b2c-сегмент продолжит развиваться. По мнению г-на Куницкого, “украинские потребители в большинстве своем еще не осознали всех преимуществ покупок в интернет-магазинах, особенно жители небольших городов и сел”. Поэтому по мере повышения осведомленности потребителей и развития культуры интернет-покупок доля доходов от частных клиентов в структуре рынка будет интенсивно увеличиваться.

Чтобы популяризировать свои услуги среди потребителей, операторы экспресс-доставки не только открывают собственные новые отделения, но и сотрудничают с другими компаниями в этом вопросе.

В частности, компания “Мист Экспресс”, заключив контракт с ПриватБанком, будет расширять свою сеть представительств, открывая новые отделения и автоматизированные терминалы по выдаче товаров, заказанных в интернет-магазинах (постаматы. — Ред.), на его территории.

В ноябре прошлого года компания заявляла, что планирует оснастить своими постаматами 1,3 тыс. отделений упомянутого банка. Всего, по данным г-на Куницкого, компания намерена к маю 2015 г. довести количество отделений, оснащенных постаматами, до 2,5 тыс.

Во внешний мир

Как уже было сказано, замедление темпов роста внутреннего рынка (см. “Рынок” на стр.24), по словам самих игроков, подтолкнуло их к налаживанию системы международных отправлений (см. “Блиц-интервью”). Хотя отечественные операторы утверждают, что доля их международных поставок в структуре рынка экспресс-доставки увеличилась, в целом этот сегмент, скорее всего, сократится.

Так, несмотря на то что итоговых данных за 2014 г. пока нет, Серафима Русинович, начальник отдела анализа рынков аналитического департамента компании Pro-Consulting, отметила: если в 2012 г. доля международных отправлений составляла 11,4%, то за девять месяцев 2014 г. — всего 8,2%.

Международные игроки рынка экспресс-доставки подтверждают эту тенденцию. Александр Павлюк, исполнительный директор ООО “ЭЛИН Лтд.” (г.Киев; с 1996 г. представляет компанию FedEx в Украине), сказал, что ввиду экономической ситуации в стране количество экспортных отправлений в 2014 г. сократилось на 50% в количественном выражении.

Что касается географии отправлений, торговцы и перевозчики говорят о значительном сокращении импортных и экспортных операций с РФ и странами СНГ и увеличении экспорта в страны ЕС. “Мы заметили существенное увеличение количества отправлений от украинских производителей с образцами продукции в страны ЕС.

На первом месте по объемам отправлений — образцы пищевой продукции и швейной промышленности. Основные страны, куда отправлялись грузы, — Германия, Великобритания, Италия, Нидерланды, Франция”, — рассказал Вадим Сидорук, генеральный директор компании “DHL Express Украина” (г.Киев; с 1991 г.).

По данным перевозчика, в прошлом году заметно активизировались и представители малого и среднего бизнеса, переориентировавшиеся с рынков СНГ на рынки стран ЕС. “На втором месте после ЕС — США и Канада, далее — страны Юго-Восточной Азии, Ближнего Востока. Также в последнее время мы отмечаем рост количества запросов в страны Южной Америки”, — отметил г-н Сидорук.

Возможно, объективные показатели несколько подпортил “уход в тень” части игроков.

Международные экспресс-перевозчики констатируют: за последний год стало больше компаний — псевдоэкспресс-перевозчиков, которые стремятся получить статус экспресс-перевозчика, чтобы использовать таможенные правила, существующие для таких перевозчиков.

К слову, в 2014 г. в рамках антикризисных мероприятий Кабмин изменил порядок налогообложения международных экспресс-отправлений: товары и предметы, стоимость которых не превышает EUR150, перемещаемые физическими и юридическими лицами на таможенную территорию Украины, не подлежат налогообложению (было EUR300. — Ред.).

“Таможенной службе известны случаи, когда псевдоэкспресс-перевозчики завозят тонны грузов на адреса частных лиц, используя необлагаемый лимит в EUR150, при этом у таких операторов почти нет грузов, оформляемых с уплатой налогов и пошлин. Хотя в структуре перевозок реальных экспресс-перевозчиков доля грузов, оформляемых с уплатой налогов и пошлин в бюджет страны, достаточно велика”, — пояснил г-н Павлюк.

Например, в 2014 г., по данным г-на Павлюка, стоимость грузов FedEx, оформляемых с уплатой таможенных пошлин и сборов, составила 91% суммарной стоимости грузов. Компании, которые перевозят объемные грузы и не платят налоги и пошлины, по словам экспертов, зачастую портят имидж экспресс-перевозчиков в глазах государственных контролирующих органов.

“Неоднократны случаи, когда таможня или СБУ предъявляли обоснованные претензии к грузам таких перевозчиков, а в дальнейшем ужесточали контроль, что увеличивало сроки доставки грузов всех экспресс-перевозчиков”, — отметил г-н Павлюк.

Рынок

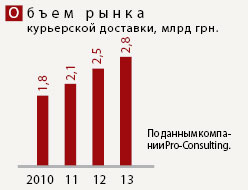

Украинский рынок экспресс-доставки продолжает развиваться и, по мнению некоторых экспертов, имеет большой потенциал. По крайней мере, в 2010-2013 гг. он увеличивался на 15-20% ежегодно. Для перевозчиков, как и для представителей других отраслей, минувший год был очень сложным.

Так, по предварительным прогнозам операторов, в 2014 г. темпы роста рынка замедлились. Некоторые специалисты говорят о его стагнации. По данным Александра Куницкого, в 2014 г. объем рынка почтово-логистических услуг превысил 4 млрд грн., что с учетом роста курса валют соответствует показателю 2013 г. По оценкам компании Pro-Consulting, в 2013 г. этот показатель составлял 2,8 млрд грн.

Тем не менее доходы участников рынка в январе — сентябре 2014 г., по данным Госстата, сократились до 233,8 млн грн., что на 6% меньше, чем за аналогичный период 2013 г.

По словам Серафимы Русинович, сейчас на рынке курьерской доставки работают государственный оператор “Укрпочта” и 120 частных игроков. Рынок экспресс-доставки довольно разношерстный, поскольку каждый оператор старается предоставлять максимальный спектр услуг, и абсолютного лидера по всем направлениям нет.

Хотя в международной практике, говорят игроки, сегментация четкая: одни операторы работают в секторе b2b, другие — в b2c и т.д. Исходя из такой специфики рынка, а также различий в методах его анализа (по количеству представительств, перевезенных грузов в количественном или денежном выражении и т.д.), специалисты по-разному оценивают состав ведущей пятерки игроков.

Например, по данным г-жи Русинович, в 2013 г. в пятерку лидеров, удерживающих 74% рынка, входили “Укрпочта” (42%), “Новая почта” (более 19%), “Мист Экспресс” (около 7%), “Ночной экспресс” (около 3%) и “Автолюкс” (2,4%). Александр Куницкий считает, что Топ-5 украинских компаний, занимающих 75% рынка экспресс-доставки, — это “Новая почта”, “Укрпочта”, “Мист Экспресс”, “ИнТайм” и Postman. Что касается международных перевозок, то здесь, по данным операторов, в лидерах зарубежные компании — Aramex, DHL, FedEx, Forintos, TNT, UPS.

Так или иначе, 10-15 ведущих игроков удерживают львиную долю рынка, а остальные перевозчики, по мнению Александра Трояна, генерального директора Национальной службы доставки “ИнТайм”, закрывают преимущественно нишевые сегменты: географические (работа в определенном регионе или даже населенном пункте), категорийные (специализация на перевозке конкретных товаров), временные (доставка к определенному времени).