Вместо борьбы с курением – борьба с официальными производителями сигарет

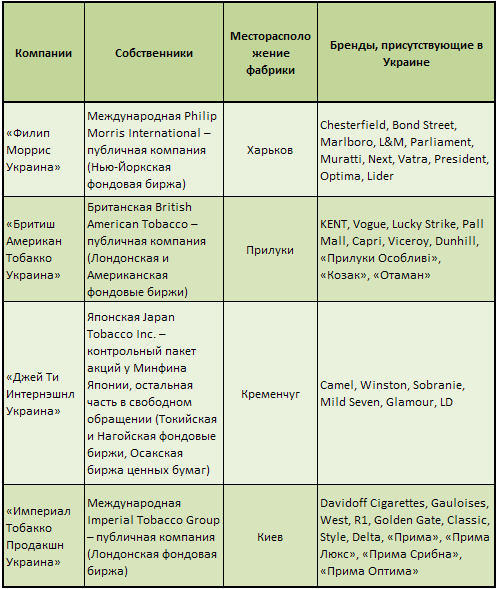

Довольно долгий период украинский рынок табачной продукции характеризовался устойчивыми темпами развития, широким ассортиментом реализуемой продукции (более сотни представленных брендов), представленной во всех популярных форматах (Slim, King и Queen Size), входом ведущих мировых лидеров и закреплением их в нашей стране с формированием высокого уровня конкуренции. Информация о ключевых игроках украинского рынка – PMI, BAT, JTI и ITP – представлена в табл. 1, а их доли рынка по итогам 2013 года составляют, соответственно, 33%, 18%, 24% и 21%..

Таблица 1

Характеристика основных компаний – производителей табачной продукции в Украине

Крупные производители четко выполняют все нормативы и требования, как это принято на мировых рынках. Так, они публикуют годовые отчеты по результатам работы. На своих сайтах они размещают информацию о вреде сигарет, а также детально рассказывают о быстром привыкании к курению, о составных элементах табачных изделий, способах их измерения в сигаретах, приводят данные по наиболее вредным веществам, содержащимся в таких изделиях – смолах, никотине, моно- и диоксиде углерода. В этих материалах, как правило, не скрывают, что в табачном дыме можно выделить несколько тысяч составляющих, из которых около 200 – яды (формальдегид, метанол, синильная кислота), а более десятка – наркотические.

Конкуренция между ведущими производителями в условиях серьезных ограничений на рекламирование их продукции ведется преимущественно в ценовом разрезе, однако диапазон варьирования цен невелик и оставляет небольшие возможности для демпингования.

Рынок табачных изделий в Украине – пример постоянной борьбы производителей за возможность развития и государства за получение как можно большего объема поступлений в бюджет. Табачная отрасль по количеству законодательных актов, регулирующих условия ее развития, является абсолютным лидером, поскольку число таких документов перевалило за сотню. Присоединившись к антитабачной Конвенции ВООЗ, Украина в рамках реализации ее положений провела ряд мероприятий, направленных на сокращение объема табачной рекламы, запрещение курения в ряде перечисленных мест, изменение дизайна сигаретной упаковки.

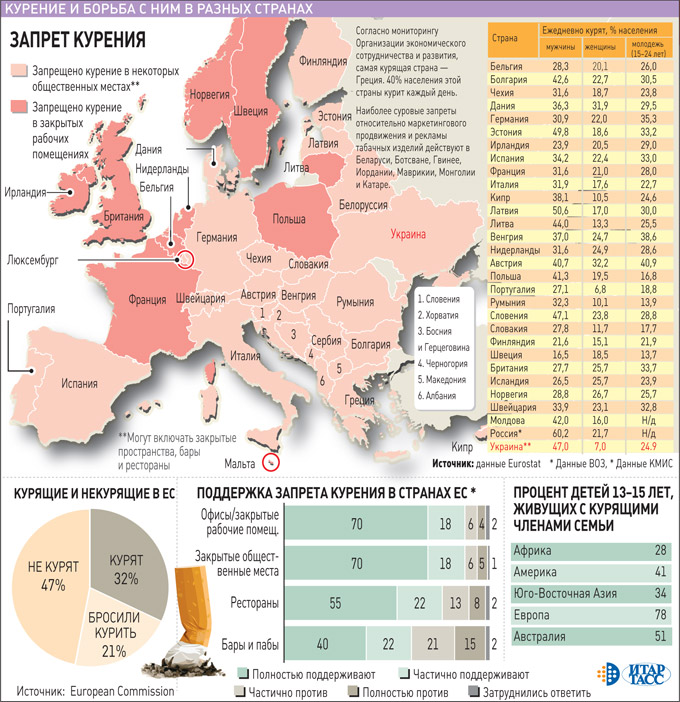

Во всем мире борьба за снижение потребления табака ведется все более активно. Общая характеристика этой деятельности представлена на рис. 1. Приведенные данные свидетельствуют, что ситуация в Украине в аспекте законодательно оформленных запретов (касающихся курения в общественных местах, рекламирования продукции и пр.) не наиболее жесткая на фоне европейских стран в целом. По доле курильщиков мужчин мы входим в непочетную первую пятерку, а приведенный показатель по женщинам вызывает вопросы, поскольку по оценке украинских специалистов он не ниже 20%

В сложившихся условиях наверное немногих в Украине удивляет ситуация, когда отрасль, налоговые поступления от которой составляют около 10% всех собираемых налогов в стране, перманентно загоняется во все более и более жесткие рамки. Сказанное относится к табачной отрасли, суммарные средства от которой формируют порядка одной десятой всех бюджетных поступлений (из них почти 82% – акцизный сбор, который по данным 2014 года составил около 70% всех акцизных доходов). Известно, что среди ТОП-10 предприятий-лидеров по показателю уплаты налогов находятся все четыре указанные компании – производители табачных изделий. С одной стороны, понятна необходимость снижения числа курильщиков, особенно среди женщин и подростков. С другой стороны, постоянное давление на отрасль, прежде всего путем постоянного (трижды в течение года) увеличения ставки акциза также не способствует улучшению дел как в отрасли, так и в социальном аспекте.

Результатом таких действий стало довольно быстрое падение, начиная с 2008 года, показателей емкости табачного рынка. Если в 2008 году, даже с учетом кризиса емкость рынка составляла 125 млрд штук сигарет, то в 2011 году она упала примерно до 86 млрд штук (или на 31,2%), в следующем году – еще на 8,3%, а по оценкам 2013 года – на 6,5–7,5% до примерно 75 млрд штук. При этом показатели лидеров рынка упали еще сильнее. Так, компания ITP показала сокращение абсолютного показателя производства на почти 15%. Для удержания рыночной доли (примерно пятая часть украинского рынка) производитель осовременил стратегию реализации известных и популярных марок, а также вывел на рынок новые.

Таким образом, в Украине сформировались две противоречащие друг другу тенденции – сокращение легального производства сигарет и стабилизация числа курильщиков в Украине. По оценкам специалистов как табачной отрасли, так и Минздрава Украины число активных потребителей табачной продукции в стране в возрасте от 18 до 64 лет составляет более трети населения (35–36%), а абсолютное значение составляет порядка 9,5 млн человек. Эти две тенденции могут быть справедливыми только при наличии соответственно растущего объема официально неучтенной продукции. Это означает постепенный рост серого и черного сегмента на табачном рынке. Доля нелегальных сигарет в последний период постоянно растет, объем контрабанды и многообразие приемов ее пересылки поражают.

Украина выходит в сомнительные лидеры по показателям криминальных ввоза / вывоза сигаретной продукции. Ключевыми направлениями поступлений нелегальных изделий являются российское (по оценкам 2012 года – до 54%), остальная часть примерно поровну делится на белорусское и молдавское направления. При этом потоки контрабанды и контрафактной продукции, ранее разделенные, в последний период совмещаются, что усложняет и борьбу с ними, и оценку их размеров. Что касается скорости роста нелегального сегмента, то еще в 2008 году, по оценкам специалистов Ассоциации «Укртютюн», объединяющей производителей табачных изделий в Украине, доля контрафакта составляла 1%, а в 2013 году, т. е. за пятилетие, ее значение выросло на порядок. По данным же маркетинговых исследований, нелегальный сегмент составляет 9,3%, а в нем примерно две трети – контрабанда, а остальное – контрафакт. Большая часть всей этой продукции реализуется путем уличной торговли и на стихийных рынках, где пачках такой продукции стоит вдвое дешевле, чем в соседнем сигаретном киоске, а покупатели, экономя на недорогих сигаретах, редко интересуются акцизными марками.

Последней новостью в этом контексте стало сообщение о том, что вместо утилизации сигаретного конфиската путем уничтожения Государственная фискальная служба в конце августа текущего года предложила оригинальный ход: передать изъятые табачные изделия украинской армии без обложения всеми необходимыми налогами (НДС, акциз), при единственном условии – получении разрешения органов СЭС.

Указанные две проблемы – необходимость сокращения теневого сегмента и постоянное ужесточение государственного регулирования и общественной деятельности, направленных на ограничение продажи табачной продукции в целом – обусловливают довольно пессимистические прогнозы специалистов отрасли по поводу перспектив развития этого рынка.

И напоследок… Одним из первоочередных шагов на пути в Европу Кабмин выбрал ускорение сигаретного акциза до утвержденного в ЕС уровня в 90 евро / 1000 штук. Дальнейшая аналогия с европейскими показателями приводит к оценке стоимости стандартной пачки сигарет (20 шт.) на уровне 4 евро. Не будем в очередной раз напоминать про более чем на порядок разрыв по показателю, например, минимальной зарплаты. Однако вместо оговоренного срока в 13 лет Минфин уверен, что это легко можно осуществить за 10 лет, т. е. к 2024 году. При этом в первый год десятилетнего периода (т. е. 2015-й) предполагается указанные мероприятия не проводить, а потом каждый год наращивать акциз на 20%. Соответствующий алгоритм приведен в табл. 2.

Таблица 2

Гармонизация акцизных ставок Украины и ЕС на период 2015–2024 гг.

Отметим также, что при вступлении в ЕС страны Восточной Европы (Польша, Болгария и Румыния) оговорили наращивание ставок на протяжении 15 лет. Наша страна опять рвется вперед и хочет быть первым учеником, правда, как это часто бывает, не по тому предмету. Хорошо бы, чтоб ЕС такими же темпами выполняло свои обещания Украине…